|

养老投资

嘉实将养老金业务定位为长期战略业务,深度涉足包括主权财富和基本养老保险基金、企业/职业年金、养老目标基金在内的三大养老业务 养老投资主页 |

|---|

本文相关基金

本文相关基金

更多

相关资讯

相关资讯

嘉实动态

嘉实动态

三季度股市怎么走?“流动性平稳”助力结构性行情

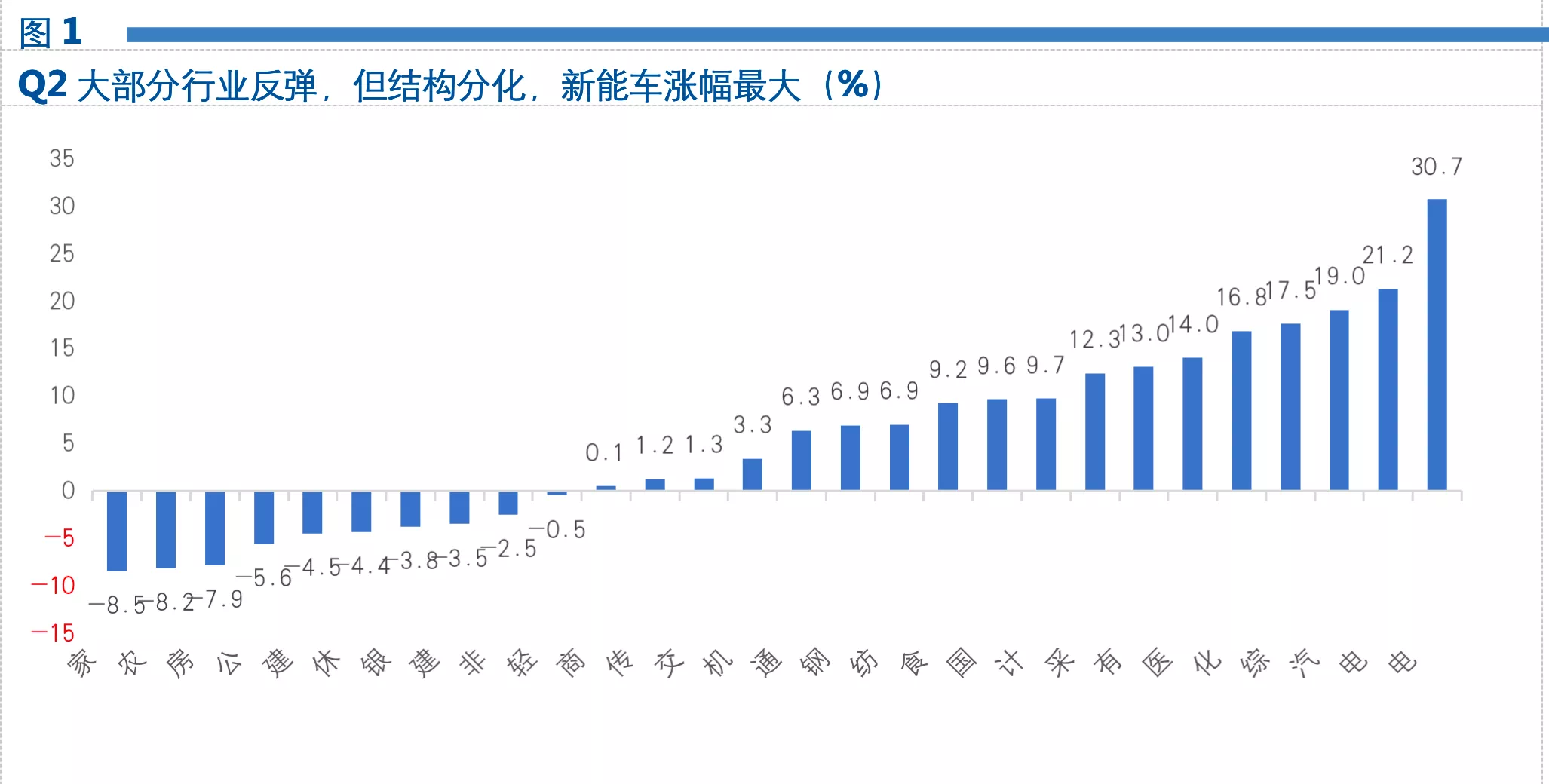

二季度市场震荡走高但结构明显分化,高景气赛道明显占优。经过2-3月的快速下跌,市场从3月底开始进入了一轮震荡走高的行情。具体来看,上证综指上涨4.3%,沪深300涨3.5%,而创业板指涨大涨26.1%;申万一级行业涨多跌少,电气设备、电子、汽车涨幅基本在20%以上,而家电、农林牧渔、地产、公用事业跌幅都在10%以上。二季度,基本面在低基数和全球经济持续复苏的背景下,国内经济增长强劲;而在控风险的指引下,货币政策稳健,股市流动性边际宽松,北上资金随着人民币快速升值加速了对中国资产的配置,基本面和流动性均正向推动了股市的上涨。

三季度宏观组合是“经济增长动能减弱+流动性平稳”。代表生产和需求的PMI指数仍在50上方,但新出口订单在荣枯线以下(48.3)反映外需将放缓,全年经济增速大概率是前高后低,但即使企业盈利增速将逐步下降,增速绝对数仍然处在较高水平,据市场一致性预期,非金融两油Q3-Q4的盈利增速均在20%以上。流动性上,国内货币政策中性偏松, A股整体流动性依然充裕,居民财富配置继续向权益资产倾斜,但美联储走在收紧的路径上是下半年的新增变量。总体上,三季度经济动能减弱、流动性中性偏松,A股有望继续以结构性行情为主,而三季度正值半年报披露季,行业高景气、业绩高增速的成长型公司有望表现更好。

核心资产分化背后是估值和业绩的不匹配。二季度市场震荡上升,但一直强势的茅指数成分股出现了明显的分化,3月26日以来成分股中位数上涨13.3%,但相比较于前期的跌幅(2.18-3.25下跌中位数-24.2%)反弹幅度显然不足。而指数走弱源于内部强烈的分化,八个股票涨幅超过50% VS 七个股票跌幅10%以上,从最早掉队的工业品到家电、农业、医药再到消费品都在演绎价值回归。核心资产分化背后的逻辑也比较清晰,共性是暂时看不到业绩快速增长的可能,但公司的质地、核心竞争力在短期内并没有发生变化,只是2-3月份的大幅回撤让市场心态发生了一定扭转,就是树不能长到天上去,再优质的资产也要有合理的估值,这个判断也适用于当前持续拔高的高景气赛道,他们最终也要受到业绩的验证。抱团资产分化后,市场最终会走向何方?我们认为有更大的概率将演绎价值回归之路,即首先要有增长,其次估值不能太泡沫。

逢低提升仓位、选对人。从对中长期权益资产的战略看好,到中短期市场的结构分化,投资人除了逐步提升财富配置中的权益仓位,更重要的是要找到优质的资产、合适的资产管理人,长期业绩优异、风险收益特征明显且风格稳定的基金经理,可能更值得长期托付。

表:茅指数反弹不足,大部分源于内部的业绩分化

数据来源:wind