|

养老投资

嘉实将养老金业务定位为长期战略业务,深度涉足包括主权财富和基本养老保险基金、企业/职业年金、养老目标基金在内的三大养老业务 养老投资主页 |

|---|

本文相关基金

本文相关基金

更多

相关资讯

相关资讯

嘉实动态

嘉实动态

嘉实观察:在长期 我们需要担忧货币政策吗?

文|嘉实财富高级研究员 谭华清博士

最近,股市回调比较明显,投资者心里“很受伤”。每当市场大幅下跌的时候,各种让人忧心的说法就会流行。比如,有投资者担忧美国货币政策收紧、美股崩盘,进而拖累A股。我们想问问历史,是否真的需要担忧货币政策?

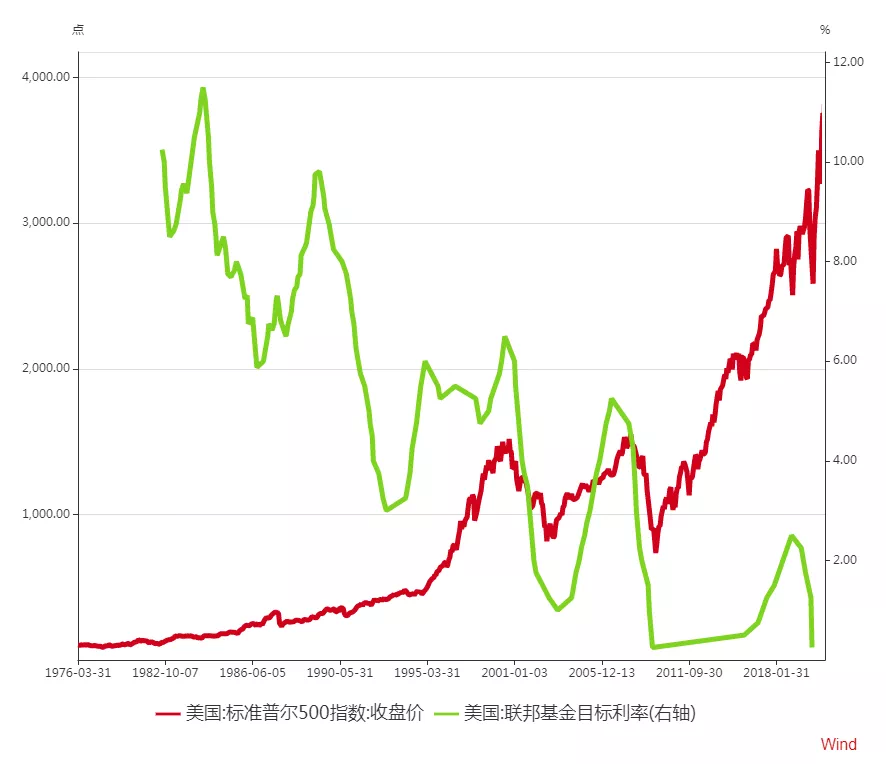

大家看这个图

来源:Wind

上图展示了1976年以来,美国的货币政策周期和标普500的走势。图很简单也非常直观:美国的货币政策周期一轮又一轮,但美股却不断创新高。为什么?

从经济学理论上讲,货币政策长期应该是中性的。中性的意思是对企业的实际盈利增长既没有正面影响,也没有负面影响。如果股票市场长期决定于企业的盈利,那么在长期来看,货币政策的走势不应该影响股票市场的走势。

回到现实世界。货币政策的宽松和收紧往往对应的是经济的复苏和过热。货币政策周期的轮回对经济个体会产生实质性的影响。往往在货币政策宽松的时候,信贷资源容易获得,利率也比以前要低。更多的企业、家庭会增加负债,扩大生产和消费。这个过程往往会有一些个体过于冒险,承担了过量的风险。

当经济周期从复苏走向过热,货币政策收紧,这些承担过量的风险的经济主体会受到较大的冲击。在货币收紧区间,经济往往收缩,行业增长下滑,成本较高、质量较差的企业更容易破产,而运营优秀的企业往往能活下来。这样的话,货币政策紧缩时期淘汰的是落后的企业,成本高的企业,好企业获得更大的空间。在经济重回增长的时候,这些企业的盈利增长会更好。而股票指数就是一个优胜劣汰的指数。因此,从长期来看,货币政策的紧缩有利于优秀的企业扩大市场份额,增强企业盈利。

与此同时,货币政策只能决定利率的短期走势,阻挡不了利率的长期走势。以美国为例,尽管美国的货币政策有很多轮紧缩周期,但拉长期限来看,利率总体是下行的。也就是说,货币政策紧缩之后,往往下一个周期中利率中枢会下移。那么在上一个紧缩周期中存活下来的企业,在新一轮经济增长周期中会有更好的金融条件,让它们的成长前景变得更乐观。

因此,长期来看,我们不需要担忧货币政策对股市的影响。拉长期限来看,每一轮货币政策紧缩都是一次优胜劣汰,未来会以丰厚的回报奖赏优秀的企业。我们要做的就是,拥抱好的基金管理人,拥抱好的企业。