|

养老投资

嘉实将养老金业务定位为长期战略业务,深度涉足包括主权财富和基本养老保险基金、企业/职业年金、养老目标基金在内的三大养老业务 养老投资主页 |

|---|

本文相关基金

本文相关基金

更多

相关资讯

相关资讯

嘉实动态

嘉实动态

明确投资目标,投资更理性

走在十五年后的街道上,你会看到一个什么样的城市?是智能电动汽车来来往往,还是人人都带着一副AR眼镜?

如果说,投资是一场预测未来的比赛,那么要想提高胜率,需要我们明确投资目标,在合理预期下,获取稳健的收益。

就像芒格说的那样,把问题彻底想明白,问题就解决了一半。在明确目标后,投资才成为真正的财富积累,而不是“碰运气”的发横财。

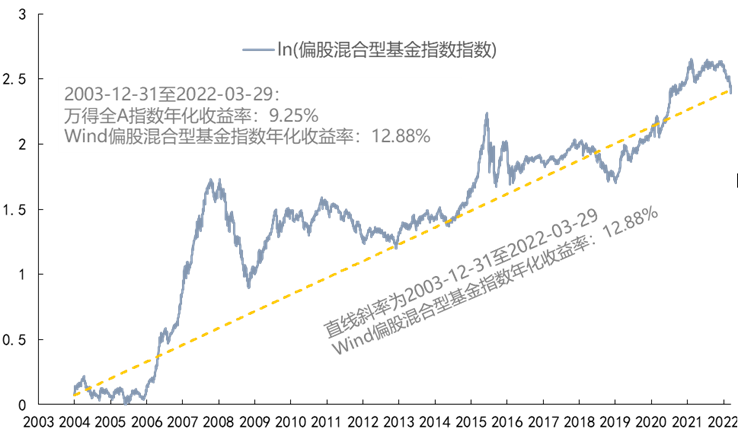

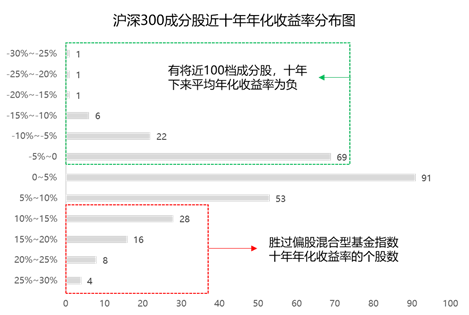

合理调整投资预期 在霍华德•马克斯《投资最重要的事》这本书中,他写道:“我想指出的,没有哪一种投资行为会轻易成功,除非其收益目标在绝对和相对的风险之下是明确且合理的。每一种投资的结果应该以你试图实现的目标作为开始。关键问题在于,你的收益目标是什么,你能承受多大的风险,你暂时需要多少流动资金。” 比如,在收益来源上,是想赚交易的钱,还是想赚企业成长的钱,亦或者是两者都要;在风险管理上,是能接受全部亏损50%的高风险,还是畏惧亏损,只想看一条“安静”上行的斜线;在资金来源上,是闲置的资金,还是承担利息的杠杆资金。 在收益目标上,虽然1年10倍非常吸引人,但回到现实,平均年化10%以上已经是市场的佼佼者。巴菲特、格雷厄姆在几十年的投资生涯中实现了20%的年化收益率;先锋领航在1928年成立的第一只基金——惠灵顿基金,在之后的98年里保持了超过13%的年化收益。 根据中国银河证券基金研究中心2021年1月1日《中国不同类型公募基金长期业绩评价报告》,以普通偏股型基金(A类)业绩指数为例,截至2020年12月31日,过去15年该指数的年化收益率达到16.52%,过去10年的年化收益率为9.39%。 理性认识自己的情况,并在此基础上追求最佳风险收益比,应该是投资的基础原则。不过,就像我们都知道应该多喝水、多运动、少熬夜,但还是经常忽略一样,知易行难。 我们往往看到涨势很好的产品,就嫌弃自己仓位不重,经常在后来看到的“高位”继续加重仓;也容易被短期消息影响,一把梭哈一个此前不了解的股票,期望赚个3%-5%就走,可能会对,但也经常被套。 解决这个问题,不妨试试这两个方法。 选择可信赖的基金经理 第一个方法是坚持长期投资,选择可信赖的基金经理。从历史数据看,坚持长期投资,大概率都取得了不错的收益。2003年以来,偏股混合型基金指数的年化收益率是12.88%。 偏股混合型基金历史收益率(2003年以来) 数据来源:Wind,嘉实基金 一方面,在投资过程中,以公募基金为代表的专业投资机构,拥有更强的投研能力与资源,以及完善的风险管控机制,能够从制度层面以理性限制人性,这比普通投资者更具有优势。 另一方面,投资并不是“躺赢”,要长期下注到对的产业,才能获取较好的收益。 在海外市场,亚利桑那州立大学(ArizonaState University)的学者Hendrik Bessembinder教授在“非对称性”的研究计划中覆盖了1990年至2018年之间的全球股市表现。这项研究得出一个结论:在超越美国国债的收益基础上,全球股市回报中只有1.3%的股票贡献了全部净收益,其余 99%的公司,在很大程度上分散了投资人赚钱的注意力。 在国内市场,如锁定2012年4月份的沪深300指数为期初基准:十年来,胜过偏股混合型基金指数年化收益率(10.76%)的个股占比仅为17%;表现最佳的前30档个股,十年收益率在300%-1200%之间,但更值得注意的是有将近100档成分股,十年下来平均年化收益率为负。 数据来源:wind,2012.4~2022.4 可以说,只有极少数的公司,才能为市场创造价值。随着A股上市公司的增多,挑选出好公司的难度也在增加,选择一位优秀的、长期可信赖的基金经理,就显得更加重要。 具体来说,建议通过3-5年的净值曲线来对基金经理进行观察,再结合自身的投资目标进行选择。1年短周期的业绩排名固然非常吸引人,但涵盖的信息非常有限,透过长周期的净值的波动幅度、市场大幅下跌时的回撤幅度等,可以看到更多信息,也可以从他的定期报告、日常观点中了解他的投资方法论,并观察他是否做到了知行合一。 正确看待短期信息 第二种方法是正确对待市场短期信息。在信息时代的当下,一张截图、一个表态、一个又一个“震惊”的标题信息,都会让我们的情绪受到影响,从而怀疑自己的投资目标,甚至进行短期不理性的交易。 英国心理学家乔纳森·迈尔斯所著的《股市心理学》一书,对大家或许会有帮助。这本书主要从心理学视角,去发现股市中的一些交易规律。作者认为,大多数情况下市场行为是不理性的,导致不理性的原因主要是人的情绪。 比如关于如何避免错误反应,迈尔斯就提到, 面对那些所谓质优价廉的股票时要小心,要知道天下没有免费的午餐。 绝不要受最新消息的影响匆忙做出交易决定。 通过考察公司的基本状况找出那些具备增长潜力的公司。 要提防那些小道消息。 我们需要认识到,在信息过载的当下,真正能够带来“核心价值”的信息是少数的,能够对投资产生重大影响的是极少数的,朋友圈不会有财富密码。以五年为单位的经济发展规划不会变,以十年为单位的产业发展周期不会一蹴而就,耐心观察产品、服务、企业的变化,比冗余的信息更能带来帮助。 作为一个普通投资者,我们不妨把关注点放在自己身上,理性看待自己的风险承受能力,明确投资目标,将注意力放在自己的长期规划上,毕竟,最好的投资还是投资自己。 *风险提示:基金有风险,投资需谨慎,投资人应当认真阅读《基金合同》、《招募说明书》等基金法律文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应。基金过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证,文中基金产品标的指数的历史涨跌幅不预示基金产品未来业绩表现。