|

养老投资

嘉实将养老金业务定位为长期战略业务,深度涉足包括主权财富和基本养老保险基金、企业/职业年金、养老目标基金在内的三大养老业务 养老投资主页 |

|---|

本文相关基金

本文相关基金

更多

相关资讯

相关资讯

嘉实动态

嘉实动态

知识课:可持续投资,寻找为社会持续创造价值的企业

当我们在谈论“可持续投资”,我们在谈论什么?

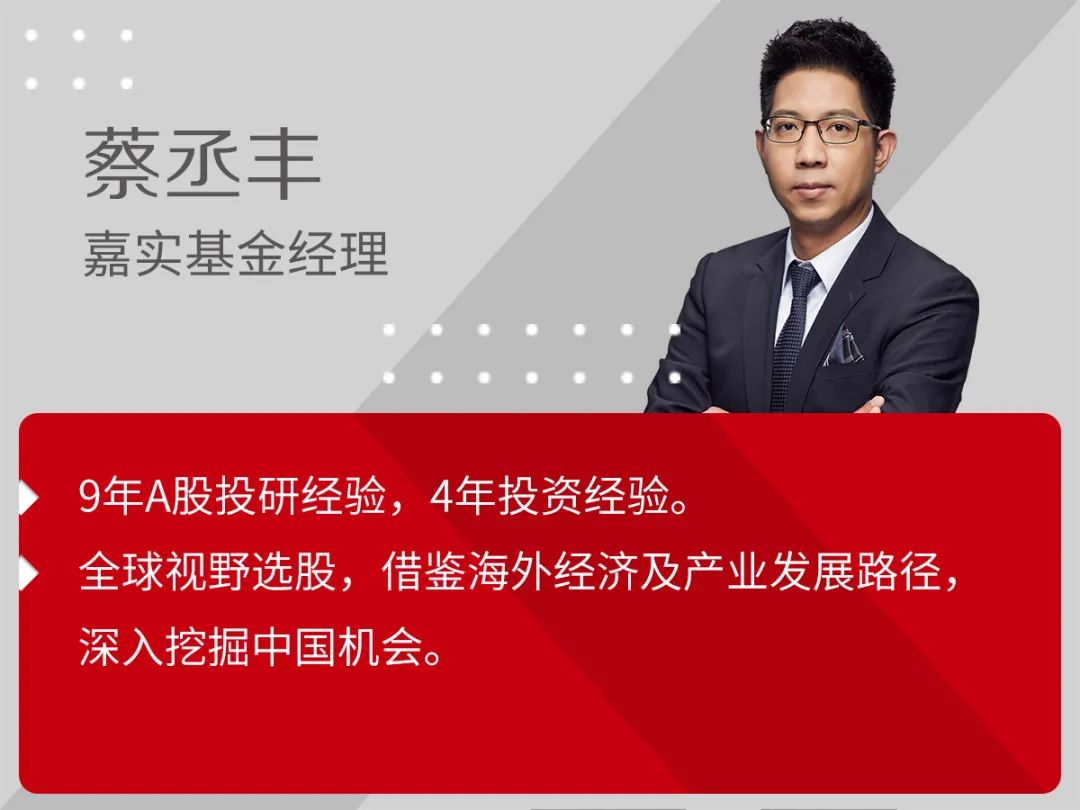

我们邀请了嘉实ESG可持续投资拟任基金经理蔡丞丰,以剥洋葱的方式,一同详解可持续投资中的投研思考和理论实践。

可持续投资推动企业发展长期向好

可持续投资是什么?

蔡丞丰

可持续投资是利用环境、社会和公司治理(ESG)目标、主题及相关考虑因素作为挑选投资的重要元素,并结合传统的财务分析形成全面的投资视角。简单来说就是,基金经理在投资时,将以上三个重要的因子纳入投资分析,来评估企业运营的可持续性和社会影响,目的就是为了获得长期稳定的超额收益。

主动投资+ESG投资理念是一个全方位立体式的可持续投资理念之一。我们希望可以通过投资的手段去支持一些对社会以及环境更为有利的企业。

可持续投资不是牺牲投资收益一味地追求ESG,他们彼此之间是一个相互融合的关系。如果把一个公司的价值比作海里的一座冰山,那么浮在水面上的就是显性价值,是传统投资对股东财务回报的期待。而在水面下的隐性价值,是传统主动投资里面容易忽视的对人、对社会和对环境的影响因素。

可持续投资不仅重视投资回报,也兼顾投资所带来的社会影响,帮助投资者从非财务角度,挖掘出好公司。

可持续投资是一种投资风格吗?

蔡丞丰

可持续投资不能单一地理解为主题性投资,或与价值、成长、平衡等投资风格并列,可持续投资需要各个机构从自上而下的视角去思考怎样把ESG嵌入到原来的投资流程里面,作为投资理念和框架的升级。

作为综合评判公司风险管控能力的指标,可持续投资通过ESG数据评分等方式,往往能够提前一步,识别出除财务风险以外的包括政策风险、社会风险、能源危机等各类风险。ESG不仅仅是一个简单的财务指标,而是从多维度来评估企业的长期发展。可以预见的是,将来采取可持续投资理念的公司会越来越多,他们的规模会成倍数地增加,在ESG方面做得好的公司估值会有潜在的提升空间。可持续投资在中国意味着更广阔的投资机遇。

将可持续整合到日常的投研流程

可持续是如何应用在投资中的?

蔡丞丰

简单说,就是把上市公司环境、责任、治理等ESG要素嵌入到了基本面分析的投研流程中。

ESG筛选是应用最广泛的策略。基于ESG标准,选择投资某一行业或领域中ESG表现较好的公司,或是在投资过程中规避在主营业务上会对社会和环境带来负面影响的行业和企业。

随着可持续投资实践过程中的不断进化,现在更多是ESG整合策略。采用定性/定量方法,将ESG信息和传统财务信息等进行全面评估,整合到基本面研究中,以形成投资决策。在嘉实,我们运用机器学习和数据挖掘等智能化技术处理提取关键词,把定性的数据量化后,通过几十个评价维度进一步把这些数据打分,并据此调整预期财务数据、估值模型等。这样的ESG应用已经嵌入到我们的投研体系中。

能否谈谈您对可持续投资的应用?

蔡丞丰

我管理的嘉实ESG可持续投资混合型基金即将发行。这只产品也会应用ESG整合策略。我构建组合的方法大致分为四层,第一层筛选行业,第二层深入探究商业模式,第三层加入了ESG筛选条件,第四层整体评估可投性,经过这四层的严格筛选,才会将具体标的,放入考察的池子中。这个过程可以概括为“在ESG的辅助下百里挑一”。

除了对行业长期增长及格局演变做判断之外,我也非常关注企业家和优秀的管理层。我们在对企业管理层的分析框架中引入了ESG,关注更深层内核的定性因素。通过把定性指标量化后,客观地衡量企业家和管理层的能力和经营决策的有效性。例如企业的商业模式是否能为客户创造价值,并具备平台化、长生命周期等特质;考察管理层短中长期战略执行情况,是否符合公司内部相关利益方及外部相关方的长期利益;考察企业文化是否以人为本,打造理念一致、凝聚力强、以客户为导向的企业文化;以上这些在DCF模型预测期内不能量化、偏定性的因素,在中远期反而可以成为决定企业中长期价值的因素。

重视环境与责任=长期超额收益业绩

可持续投资是否真的能带来超额收益?

蔡丞丰

可持续投资从投资的角度看不仅仅是风险防范的手段,也是一种产生阿尔法的方式。ESG标准比较高的公司,黑天鹅事件发生概率相对比较小,在一些极端情况下,抗风险能力比较强,长期来看,犯错的概率就比较低。

换句话来说,那些能承担更多社会责任的公司,自然是较为优质的企业,长期也能获得估值的溢价。当上市公司面对自身或市场系统性危机时,有足够社会责任的公司往往能更好抵御危机,股票长期回报更加稳定、也具备战胜市场的可能性。

同时,ESG做得好的公司,往往更能抓住新的业务,估值也会进一步升值。从投资的角度,不应该仅仅把可持续投资当成风险防范的手段,更多要当成阿尔法产生的方式。

通过ESG的评价框架之下,我们在各个行业里去筛选真正能驱动价值和估值的一些因素,在数据模型的辅助下,筛选优质赛道中有长久发展的企业,将最优秀的公司纳入组合去做一个中长期的布局,力求获得相应的超额收益。

过去几年,嘉实基金一直秉承深度ESG研究驱动可持续投资的理念,对相关投资风险和机遇进行深度挖掘,也已经在不同层面和策略中验证了可持续投资对增强长期收益的质量和稳定性的价值。

注:业绩来源定期报告,截至2020年末。排名与评级来自银河证券。蔡丞丰于2017/12/19-2021/2/10管理泓德泓汇,本产品成立于2016/11/16,完整业绩及比较基准2017(11.07%/10.65%), 2018(-12.23%/-9.96%), 2019(51.39%/19.67%), 2020(78.77%/15.05%),基准为沪深300指数收益率*50%+中证综合债券指数收益率*45%+银行活期存款利率(税后)*5%; 蔡丞丰于2017/12/1-2021/2/10管理泓德泓信,本产品成立于2016/6/1,业绩及比较基准2016(0.20%/2.80%), 2017(2.79%/10.65%), 2018(-17.54%/-9.62%), 2019(38.90%/19.92%), 2020(80.23%/15.20%),基准为沪深300指数收益率*50%+中证综合债券指数收益率*50%; 蔡丞丰于2017/7/28-2021/2/10管理泓德泓富,本产品成立于2015/6/9,业绩及比较基准2015(4.30%%/-13.45%),2016(7.94%/-4.32%),2017(11.76%/10.65%),2018(-14.13%/-9.96%),2019(36.35%/19.67%), 2020(66.02%/15.05%),基准为沪深300指数收益率*50%+中证综合债券指数收益率*45%+银行活期存款利率(税后)*5%; 蔡丞丰于2019/3/28-2020/7/10管理泓德三年丰泽,本产品成立于2019/3/28及比较基准2019(25.97%/4.88%), 2020(76.96%/18.07%),基准为中证800指数收益率*70%+中国债券综合全价指数收益率*30%。嘉实品质发现2022/3/17成立,蔡丞丰同日开始管理,截至2022年12月31日,成立以来净值-5.55%,同期基准-3.72%。

*风险提示:投资人应当认真阅读《基金合同》、《招募说明书》等基金法律文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应。基金过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证,文中基金产品标的指数的历史涨跌幅不预示基金产品未来业绩表现。基金投资需谨慎。