|

养老投资

嘉实将养老金业务定位为长期战略业务,深度涉足包括主权财富和基本养老保险基金、企业/职业年金、养老目标基金在内的三大养老业务 养老投资主页 |

|---|

本文相关基金

本文相关基金

更多

相关资讯

相关资讯

嘉实动态

嘉实动态

理财课:FOF基金的优势

什么是FOF基金

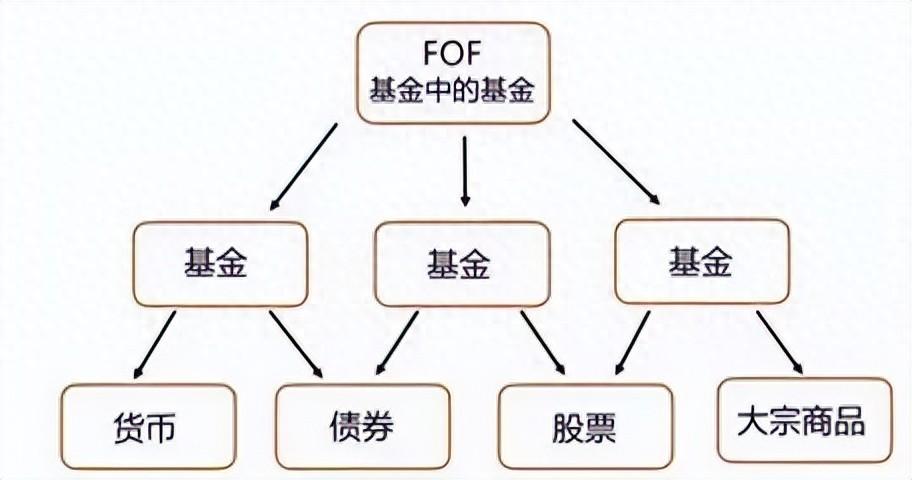

FOF基金,全称为“基金中的基金”(Fund of Funds),专注于通过投资于多种基金来实现资产配置和风险分散。最初于1970年代在美国兴起,目的在于简化普通投资者的基金选择过程。FOF基金现已发展成为全球投资者进行投资组合平衡和长期财务规划的重要工具。

普通基金投资的是一篮子股票、货币、债券等有价证券。

而FOF基金投资的却是一篮子基金。

FOF基金通过投资于多个基金,帮助投资者克服资产配置、市场时机选择及基金挑选的难题。这种方式让资金管理权交由专业机构,借助其投研团队和基金经理的专业能力,力争筛选出优质基金并进行合理的大类资产配置。与单一投资股票或债券的普通基金相比,FOF基金力争通过分散投资来降低风险并增强投资组合的稳定性。

根据投资种类的不同,FOF基金大致分为五类:

01

股票型FOF

80%以上的基金资产用于投资股票型基金(包括股票指数基金)。

02

债券型FOF

80%以上的基金资产用于投资债券型基金(包括债券指数基金)。

03

货币型FOF

80%以上的基金资产用于投资货币基金,且剩余基金资产的投资范围和要求应当与货币基金一致。

04

混合型FOF

顾名思义,就是能够混着投股票型基金、债券型基金、货币型基金,且对单一投资品种没有80%的仓位限制。

05

其他类型FOF

80%以上的基金资产投资于其他某一类型的基金,如期货、黄金等。

中国证监会规定,FOF需将80%以上的基金资产投资于经中国证监会依法核准或注册的基金份额,但不得持有具有复杂、衍生品性质的基金份额,也不得持有其他基金中基金。同时规定FOF持有单只基金的市值不得高于FOF资产净值的20%,且被投资基金(子基金)的运作期限不得少于1年、最近定期报告披露的规模应当高于1亿元。

FOF基金的优势

优化的大类资产配置和风险分散

FOF基金核心在于大类资产配置,通过将投资分散到不同的基金,力争降低单一资产带来的风险和波动。这种策略不仅分散了风险,而且有助于平滑收益曲线,更注重力争实现长期稳健的回报。

专业化的投资管理

FOF基金由专业团队管理,这些团队运用定量和定性的方法来筛选和构建基金组合,使得所选基金力争更稳定和可靠。这不仅提高了投资的专业性,还降低了投资者进入多样化市场的门槛,使普通投资者可以以较低的成本投资多只基金,从而丰富了他们的投资组合和增强了资产的分散性。

如何挑选FOF基金?

选取FOF基金需要考虑其资产配置和基金挑选的双重能力。理想的FOF基金应具备从上至下的资产配置能力和从下至上的底层基金选择能力。此外,基金的风格应明确且稳定,以确保资产配置的目标得以实现。投资者在选择FOF基金时,应关注其大类资产配置能力、风险收益比及其管理团队的专业度和定量模型的应用,以及自身的风险能力承受等级。

FOF基金通过分散投资于多个基金,力争优化大类资产配置并且分散风险。面对市场上众多基金的选择挑战,FOF基金提供了一站式的资产配置解决方案,使得这种金融工具对普通投资者更加友好。

在做出投资决定前,请综合考虑自身的财务规划和风险承受能力,并进行全面的市场调研。记住,合理的规划和明智的选择是保障未来的关键。

风险提示:基金投资需谨慎。投资人应当阅读《基金合同》、《招募说明书》、《产品资料概要》等法律文件,了解基金的风险收益特征,特别是特有风险,并根据自身的投资目的、投资经验、资产状况等判断是否和自身风险承受能力相适应。基金管理人承诺以诚实信用、谨慎尽责的原则管理和运用基金资产,但不保证基金一定盈利或本金不受损失。

上一篇

投资课:软硬兼修,正确把握投资的力度