|

养老投资

嘉实将养老金业务定位为长期战略业务,深度涉足包括主权财富和基本养老保险基金、企业/职业年金、养老目标基金在内的三大养老业务 养老投资主页 |

|---|

本文相关基金

本文相关基金

更多

相关资讯

相关资讯

嘉实动态

嘉实动态

基金经理解读:大宗商品第四轮超级周期

金银天然不是货币,货币天然是金银。

一说起黄金白银与财富的关系,很多人都会第一时间想起这句话。不论是在帝王正史里,还是夺宝传奇中,金银都是blingbling的大LOGO。

其实,除了金银以外,煤炭、石油、有色金属矿产,这些大宗商品都是财富的象征。古代斯巴达人用铁块当钱币;古罗马人的硬通货是规格不一的铜条;埃及法老在西奈山经营矿山,以体现他的财富王权。再拿生活中最常见的盐来说,在十四世纪的西非,穆萨一世统治下的马里王朝盛产黄金,国王不差钱拿狗头金当马桩,而黄金矿工们为了生存需要,不得不接受1:1的比例拿黄金换盐。英语单词薪水salary就来自拉丁语的sal,也就是食盐salt。

“被罗马人暴殄天物的煤”

除了扮演衡量财富价值的等价物角色,大宗商品还是重要的生产原料,其价值与生产需求紧密相关。

在“只抓打仗不抓生产”的罗马人手里,煤炭一度暴殄天物。罗马人在公元前55年开始多次入侵英国,在广袤的不列颠原野发现了一种露出地面的深黑色矿石,将罗马短剑映照出一团深邃的光芒。这类矿石质地较软,很容易打磨成首饰和装饰品,一时之间成为罗马城中贵族朋友圈的爆款,这种被称为“英国宝石”的矿物,其实就是浅层煤。

随着罗马人的撤退,煤炭的装饰属性逐步远离,英国人把煤炭的经济属性发扬光大。铁匠们燃起炉火,在金属锻造的敲打声中,伦敦开始为书写经济传奇,也成功为自己赢得了雾都的美称。14世纪伦敦政府曾经下令禁止燃烧煤炭,但工业发展,能源是刚需。据《剑桥经济史》记载,1679年到1780年,英国煤炭消耗量增长近百倍。如果说蒸汽机的发明是工业革命的火种,那么人力时代向工业时代的迈进,则是煤炭熊熊燃烧的结果。就像美国思想家爱默生的名言:每一个煤筐里都装着动力和文明。

“万历年那些躺赢的欧洲人”

除了工业生产的需求拉动,货币因素也是大宗商品财富效应的来源。

16世纪,当南美殖民地白银产量显著提高后,西班牙国民财富快速增长,成为当时世界头号强国。此时,正是明朝万历年间,中国从来不搞殖民侵略,所以白银价格比欧洲贵出一倍。同样是一单位黄金,在中国只能够兑换6个单位白银,在欧洲则可以兑换12个单位的白银。

欧洲商人们拿着南美洲开采的低廉白银,购买中国的茶叶和丝绸,转手卖到欧洲,真是躺赢的节奏。货币供应量、汇率是影响大宗商品价值的两大金融因素。

“在一滴油里看懂整个世界”

大宗商品的历史不仅是财富流动的金融史,还是一部征服与掠夺、博弈与摩擦的政治史。

1859年,美国宾夕法尼亚打出了世界上第一口油井,人们很快意识到这种被称为黑金的粘稠液体,具有左右世界的神秘力量。1901年,英国近代海军奠基人费舍尔勋爵写道:“石油燃料将使海军战略发生一场根本的革命。在两次世界大战中,以能源为代表的大宗商品决定了胜负。战后的世界格局被称为“墨西哥湾时代”,这个说法是美国掌握原油话语权后的政治、经济和军事实力的象征。

大宗商品与经济发展、生产需求息息相关,又与金融和地缘因素交织在一起,可以说浓缩了整个世界,每一次大宗商品价格的大级别拐点都会冲击全球政经格局。

1973年10月第四次中东战争爆发,为打击以色列及其支持者,石油输出国组织的阿拉伯成员国将积沉原油价格从每桶3.011美元提高到10.651美元,引发第二次世界大战之后最严重的全球经济危机。持续三年的第一次石油危机,拖累美国工业生产下降14%,日本工业生产骤降20%以上。

1978年年末,世界第二大石油出口国伊朗政局动荡,1980年两伊战争爆发,全球石油产量从每天580万桶骤降到100万桶以下。油价从1979年的每桶13美元跳涨到1980年的34美元。接踵而至的两次石油危机,将西方经济拖入全面衰退的泥潭。

石油危机前的美国车最喜欢秀肌肉,凯迪拉克1960年代的爆款DeVille Coupe(俗称大火箭)车长接近6米,双门,V8发动机,简直是开火箭上路的节奏。石油危机后,美国政府专门出台法案,要求汽车企业降低油耗,福特野马、雪佛兰科迈罗这些肌肉车从此患上了肌萎缩,新车型不仅尺寸、动力缩水,外形比例也是丑的一比,实属仓促应对危机的无奈之举。

1990年8月,伊拉克攻占科威特,海湾战争爆发,第三次石油危机拖累全球GDP增长率在1991年跌破2%。

艾默生说,一滴水就是一个海洋;大宗商品说,一滴油就是整个世界。

“第四轮超级周期来了吗?”

大宗商品可以说是一位投资界的老段子手,典故趣闻花样翻新,但归根到底,大宗商品价格波动的内因一直没变,那就是金融属性(货币)和经济属性(需求)的变化,黑天鹅事件则会放大短期价格波动。进入21世纪后,大宗商品讲段子的模式也没有改变。

“21世纪以来的三轮大宗商品牛市”

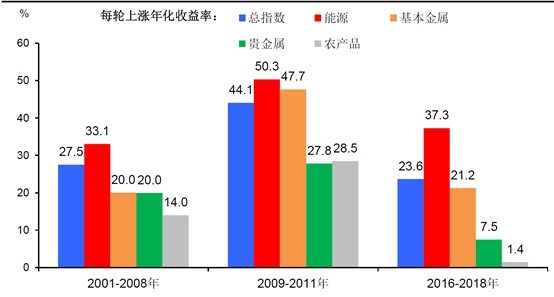

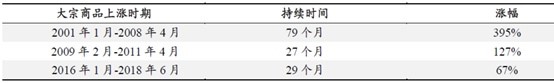

数据来源:Wind

数据来源:彭博

以2001-2008年这轮史上最长大宗商品牛市为例,强大的需求来自2001年的中美经济周期共振,当年中国加入WTO,美国GDP见底回升,中间还有2003年伊拉克战争来助阵。

2001年,我国成功加入WTO,当年我国GDP占世界的4%,排名全球第六。此后,我国GDP以每年两位数的增速,用6年时间超越德法英。2008年次贷危机席卷全球,美国祭出“无上限”的量化宽松,中国推出4万亿经济刺激计划,越来越不值钱的美元和越来越值钱的中国房地产,共同拯救了大宗商品,从而出现第二轮牛市。在2010年,中国经济总量达到了3.55万亿美元,成功超越日本位列全球第二大经济体,同年,我国的工业产值超越了美国。

有意思的是,在这轮最大的超级周期里,美联储一直在加息,2004 年-2006 年一共加息了17次,政策利率提高425个基点。看来,研究需求要比研究货币更重要。

因为需求的剧烈收缩,大宗商品在2020年新冠肺炎疫情冲击中社会性死亡,WTI(得克萨斯轻质原油)5月原油期货合约4月20日晚间以-37.63美元收盘。原油卖出负数,1983年4月WTI期货在纽交所开始交易以来这还是头一遭,“拉油桶送石油”,“卖家贴钱跪求买家拿走拿走”。

不过,就像历史上重复多次的规律,需求和货币这对儿好搭档又联手出击了。中国经济率先复苏,美国计划推出大规模基建。全球主要经济体继续超级宽松货币,2020 年12 月以来美欧日M2同比增速超过20%,超过了2008 年全球金融危机时的水平。美元指数从2020 年3月的高点102.99点下滑,2021 年1月跌破90点。

与需求和货币两大因素的变化对应,2020 年4月至2021年2月,IMF全部商品指数上涨了67%,其中能源指数涨172%、原油指数涨170%,非能源指数涨31%,铜、铁矿、银等金属分别涨67%、94%和82%,目前全球主要商品价格已经显著高于疫情前水平。

今天对我爱答不理,明天让你高攀不起。这句话送给大宗商品。那么,问题来了,大宗商品第四轮超级周期到底有没有?当然还是要看需求。

嘉实资源精选基金经理苏文杰认为核心逻辑有三点:一是疫苗接种比例提高,疫情局势继续好转,全球经济需求整体回升;二是美国地产库存达到近10年最低位,美国地产存在补库存需求;三是全球制造业库存低位,补库存需求好转。这三大需求同时好转,从时间跨度看分量确实不轻,今年顺周期行业景气度向好,但是不是第四轮超级周期还存在不确定性。

毕竟,对于大宗商品来说,从来就不缺新段子。

*风险提示:投资人应当认真阅读《基金合同》、《招募说明书》等基金法律文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应。基金过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证,文中基金产品标的指数的历史涨跌幅不预示基金产品未来业绩表现。基金投资需谨慎。