|

养老投资

嘉实将养老金业务定位为长期战略业务,深度涉足包括主权财富和基本养老保险基金、企业/职业年金、养老目标基金在内的三大养老业务 养老投资主页 |

|---|

本文相关基金

本文相关基金

更多

相关资讯

相关资讯

嘉实动态

嘉实动态

一文全面解读“气候雄心计划”将如何影响投资

自中国承诺力争2030年前二氧化碳排放达到峰值、2060年前实现碳中和以来,中国的去碳化努力及其对投资的影响受到了投资者的广泛关注。两会期间批准的中国“十四五规划”和“2035年远景目标”,也将“碳中和”放在未来15年国家战略发展议程的重要地位。我们预计,在今后数十年,这一主题将持续发挥系统性影响力,并将结构性变革各经济领域和各类资产投资。正如我们之前发表的研究报告中所强调,中国的净零排放关键路径将聚焦于高碳排的行业和部门,包括:1)能源供给侧-大规模普及可再生能源;2)能源需求侧-工业部门减排;3)公路运输电气化。本报告将深入探讨减碳目标对投资的影响,并更深入地解读可能受益于中国去碳化进程的业务板块和关键技术。

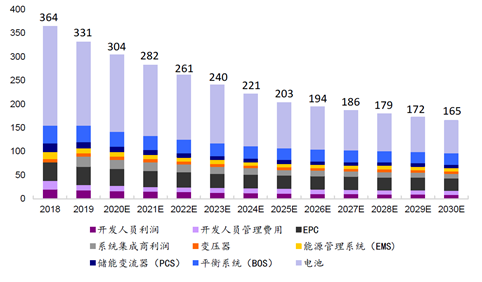

从短期和长期角度展望太阳能和风能产业链投资机会

中国的净零排放之路在很大程度上取决于其向更清洁的可再生能源结构的转型。在新兴技术驱动的可再生能源市场中,光伏和风力发电代表了长期最有前途的两大投资机会。

在2020年12月12日的气候雄心峰会上,国家主席习近平宣布了新的能源目标:2030年前将非化石能源在一次能源消费中的比重提高至25%、将风能和光伏发电装机容量增加至12亿千瓦时以上[1]。这为业已劲头十足的中国可再生能源的发展注入了新动力。平准化度电成本(LCOEs)的持续下降和气候变化意识的提升是光伏和风能快速发展的两大推动力。根据高盛的最新估计,中国在“十四五”期间,风电装机容量将达年均40-50千兆瓦,而年均光伏发电装机容量将达60-78千兆瓦[2]。

然而,由于上游硅料供给成本的攀升和并网政策的施行,自3月份初以来,前期市场持续看涨的可再生能源相关板块也遭遇了回调。此次市场情绪主要受到了国家能源局在2021年2月发布的《关于2021年风电、光伏发电开发建设有关事项的通知(征求意见稿)》的影响。该意见稿指出原则上不少于三分之一的保障性并网项目定向用于存在欠补的企业以减补获得保障性并网资格,其他并网项目则应参加竞价招标流程[3]。这意味着,发电企业将通过降低新项目竞价或扣减现有项目的应计补贴来争取保障并网资格。这一通向“电网平价”的模式转变将向上游传递价格信号,挤压供应链上各环节的利润率。这份政策文件还强调了对各省能源消纳能力的要求,这有望保障并激励各地完成能源消纳责任权重。

此外,硅价的飙升加剧了光伏产业链上下游主体之间以及一线与二三线元器件制造商之间的激烈博弈,进一步导致了短期市场信心的枯竭。但我们预计,随着未来一两年硅和玻璃新产能的释放,短期市场压力可能逐渐减轻。

中国光伏行业将逐渐从补贴驱动转向成本驱动的发展模式。根据高盛的估计,该行业预计至2023年将会有20%的成本下行空间[4]。当前市场短期波动的另一个驱动因素在于市场对流化床反应器(FBR)法是否会重塑多晶硅供给格局的忧虑。虽然流化床法具有高质量和低能耗优势,但是其大规模应用可能需要至少五年时间。我们预计,尽管硅料市场出现短期波动,但放眼2060年,长期来看光伏产业链将出现巨大增量,尤其利好硅片和光伏逆变器制造商。

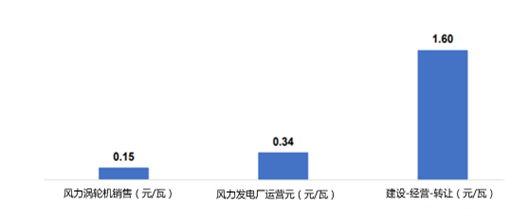

在风能产业链方面,我们看到了一系列类似的担忧,以及政策发展驱动下的短期市场波动。目前,得益于规模经济、风电场设计、维护的优化以及风力涡轮机技术创新,全球风能新增度电成本已在2019年下降至0.16元人民币/千瓦时的水平[5]。风力涡轮机容量的不断上升进一步降低了发电的单位成本,将利润向下游招标时具有强大议价能力的央企传递。在电力平价时代,建设-经营-转让(BOT)模式具有远高于风力涡轮机销售和风电场运营的盈利能力。由于其在风电场资源方面的信息优势以及本地化产能定位,我们认为行情利好采用BOT运营模式的、且有融资和多元化能力的涡轮机制造商。

图1:不同运营模式的每瓦利润(税前,单位:元) 资料来源:招标通告、公司报告、国盛证券、嘉实ESG

智能电网和储能是可再生能源大规模普及的关键促进因素

中国长期受到光伏或风能供求时间和空间不匹配的困扰,未来解决这些障碍依赖于储能和智能电网的进一步发展。可再生能源大规模普及的关键是将光伏和风能的LCOEs降至低于燃煤发电的水平,而在发电成本因技术进步逐步下降的同时,提升能源消纳能力和灵活性也日趋重要。

智能电网可以实现清洁电力的传输和部署,主要涉及特高压(UHV)和能源互联网建设。特高压的建设已证明有利于清洁能源的传输:最近几年,在国网经营区域,新能源的利用率已从2015年的84.6%飞升至2020年的97.1%[6]。能源互联网的建设也会极大促进清洁能源的部署和消纳,也带来前所未有的基建需求。能源互联网能在以下各流程中提升能源信息处理效率:(1) 信息收集:涉及智能终端、传感器等等;(2) 信息传输:涉及电力无线网络、电力通信网络等等;(3) 信息处理和分析,从而实现智能控制、决策和服务,推动相关细分行业和现有电网智能升级的投资机遇。

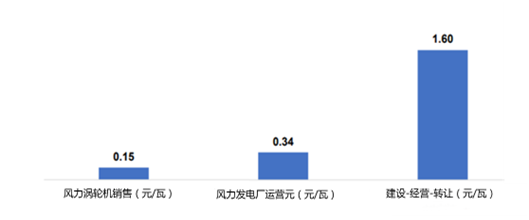

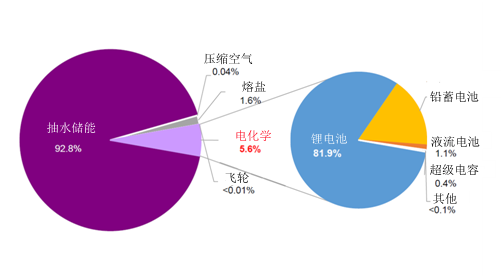

储能是另一个潜能巨大的战略环节。如果得到有效利用,储能可以极大缓解高峰时段的输配电拥堵,促进电力负荷的平衡控制,提升电网消纳能力。目前,中国的大多数储能装置仍然是机械储能装置,其中又以抽水储能为主(图2),受到地理位置的制约,削减成本的潜力也相对有限。而在美国,电化学储能已实现商用,而且随着成本持续下降,光伏制氢产量迅猛扩张(图3)。2017年四部委联合发布的《关于促进储能技术与产业发展的指导意见》提到,在中国,储能将从初步商业化阶段转向规模化,从而带来历史性的投资机遇[7]。根据光大证券估算,分别按照30%和50%的渗透率情景,中国现有储能存量改造的市场空间为993亿人民币和1656亿人民币[8]。“十四五”期间,新增储能装机预计将达50-100千兆瓦时8。我们认为,从长远来看,储能细分行业将带来显著的上升空间,特别是在可再生能源装置逐步占据中国能源结构主流之时。

图2:中国储能装置分类,截至2020年7月

资料来源:中关村储能产业技术联盟(CNESA)全球储能数据库

图3:全球电化学储能系统估计成本(美元/千瓦时)

资料来源: 彭博新能源财经(BNEF), 嘉实ESG

能源需求侧:产能收缩助长周期性行业龙头机会

自2015年底启动供给侧结构性改革以来,中国一直在通过控制固定资产投资和基础设施开发来压缩工业产能,导致工业部门的产能集中度上升。分析表明,自2010年以来,固定资产投资的增长率已从26.6%下降至2.9%[9]。数据显示,自2015年大中型工业企业数量达到峰值后,基础设施投资和工业企业数量的增长率都出现下行趋势,特别是2016年供给侧改革全面推进后9。

根据碳达峰和碳中和目标,作为需求侧去碳化的主要参与者,工业企业需要广泛的转向和投资于更高能效、更清洁的能源结构解决方案和生产工艺。我们认为,与供给侧结构性改革相比,碳中和将对上游周期性产业产生更加深远的影响,并对产能增量产生进一步制约。随着小规模企业被迫出清,大规模的龙头企业有望进一步提升市场份额。

碳排放最高的工业细分领域,包括钢铁冶炼、建筑材料和化工等处于中国去碳化的最前线,其重点在于工业生产过程的电气化和能效的系统性提升[10]。其中,钢铁行业占中国能源活动碳排放总量的17%,因其占终端能源消费的20%,其中有87.5%来自于煤电10。最近的“十四五规划”和“2035年远景目标”规定,中国将合理控制煤电厂建设规模和进程,以促进“以电代煤”的发展。我们预计,政府将进一步推出有针对性的措施,以管控钢铁工业的碳排放,因其将被最迟于2022年纳入全国排放交易,预计在这之后的管控压力将极大增加。我们已看到重点省份(如河北、江苏和山东)进一步加强了碳排放控制[11]。

据全球能源互联网发展合作组织(GEIDCO)估计,与基准情景相比,得益于电弧炉(EAF)的加速开发、氢能炼钢的技术突破以及特种钢研发带来的产业重组和产业集中度的加快上升,到2030年,钢铁行业的碳排放将减少2.8亿吨10。我们认为,中长期看来,拥有更清洁的能源结构和更高清洁技术创新能力的行业领先者将更具竞争优势。

建筑材料行业也蕴含一系列可能受益于去碳化的投资机会。2019年,该行业的二氧化碳排放量约为7.6亿吨,占能源活动总排放水平的8%。我国人均水泥消耗量是发达国家的3-5倍,人均玻璃消耗量比世界平均水平高144%,使得我国建材行业碳排放数据位居世界最高之列10。

然而,市场普遍认为,在房地产开发需求下滑以及“淘汰过剩产能”行动深化的背景下,建材行业需求预计将呈下行趋势。水泥生产的基本原理为碳酸钙的分解反应,该反应过程会产生大量二氧化碳,但同时意味着碳捕获、利用与封存(CCUS)技术的利用成为该行业去碳化的重要途径。随着水泥生成成本加速上升以及产能的不断下滑,市场份额将向拥有和采用如CCUS、替代能源、能源效率等先进技术和具备技术创新优势的行业领先者进一步倾斜。

在玻璃生产领域,我们主要看到了两个方面的增长因素:节能建筑玻璃供求缺口加大,特别是双层和三层窗户玻璃的供求缺口加大;太阳能装机容量的增加为光伏玻璃带来巨大潜力。海通证券报告显示,当前市场估值尚未充分反映光伏玻璃的显著增长,这带来了长期投资的绝佳机会[12]。

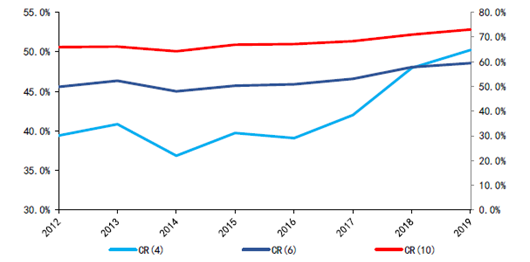

化工行业碳排放占中国能源活动碳排放的6%10。自2012年以来,供给侧改革期间的产业集中度显著上升,特别是对化工原材料而言(图4)。企业进入化学工业园的标准更加严格以及环境保护和安全监管的加强加快了这种趋势。与以往的主要控制总产能的改革不同的是,这一次,我们看到净零排放目标将有效引导产能向更清洁、更优质的方向结构化转型。

类似的逻辑在这些周期性行业显而易见:我们预计,随着生产成本的上升,准入壁垒的提高,以及低效生产过程的加速淘汰,产能将进一步向去碳化路径上的龙头企业集中。我们认为专注于环保技术和创新的龙头企业会有大量增长空间。

图4 1 化工原料的产业集中度

资料来源:万得信息,国海证券,嘉实基金ESG

能源需求侧:公路运输电气化

颠覆性技术驱动下的电动汽车(EV)机遇

汽车业是率先响应低碳转型政策的行业之一。2020年10月27日,中国汽车工程学会(China SAE)发布了《节能与新能源汽车技术路线图2.0》,表明了到2035年实现混合动力汽车和新能源汽车(NEVs)(电动汽车和燃料电池汽车)在年度汽车销售总额中各占50%以及到2028年前后实现行业碳排放达峰的目标[13]。这代表着我国将在2035年彻底淘汰传统单一燃料内燃机(ICE)车辆销售,目标相比市场预期较为激进。传统汽车制造商面临着前所未有的压力:它们必须推进NEV技术开发和销售以达到“双积分制”的要求,而根据该制度,NEV的积分比例要求将从2020年10%提高至2023年的18%[14]。在供给侧,与传统汽车同行相比,新进入汽车业的市场主体如纯EV厂商,正在采取差异化战略,包括客户服务、智能网连技术以及数字化,这使得新的市场主体享有较高的估值溢价。尽管未来十年市场格局可能会发生巨大变化,我们仍认为技术将是长期取胜的关键成功因素,这些技术通过传动系统、能量密度更高的电池组以及更胜一筹的数字化服务,实现更高的燃料效率性能。拥有出众研发能力和优秀的执行能力的公司将受益于该行业的净零排放之路。

在需求侧,新能源车对自动驾驶和智能联网的兼容性正在变成相对于传统燃油汽车的核心差异化因素。2010年至2020年,动力电池的成本下降了90%[15],同时电动车的购买价格也下降至主流水平,拥有明显的使用成本优势。充电桩的日益普及和充电速度的不断加快,预计也将进一步推动电动车需求的有机增长。

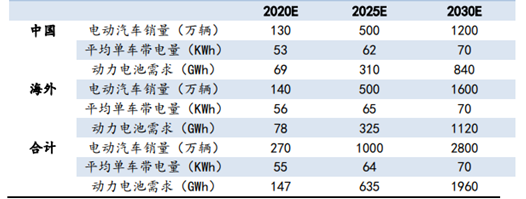

瑞士信贷的模型显示,到2030年,全球新能源车的渗透率预计将达到57%,这将刺激同时期动力电池需求的飙升[16]。彭博社也预测,到2030年电池需求将达1960千兆瓦时,其中中国将占近一半份额(图5)。全球动力电池市场已由中国、日本和韩国主导,中国占全球产能的60%以上[17]。凭借深度垂直一体化的供应链,中国可有效利用自己在动力电池生产领域的领先地位,搭上全球运输电气化的顺风车。

图5 全球EV动力电池需求

资料来源:BNEF、高工产业研究院(CGII)、国元证券

从新能源车生产和消费的整个链条来看,我们发现,机会主要来自几个细分领域:首先,燃油内燃汽车的排放控制。插电式混合、48V混合及轻质材料等技术通过提高能效或降低总重有效降低了油耗,这将在很大程度上助力行业转型。同时在大趋势的驱动下,产能将逐渐向纯电动汽车(BEV)转移。

其次,BEV的能效和密度优化将成为推动行业向前发展的关键动力。对于BEV的发展,我们认为BEV行业中长期内在几个方面有不容忽视的潜力。由于液态电池的密度上限估计值350瓦时/千克未达到“中国制造2025”制定的500瓦时/千克的目标,所以电池能量密度将成为近期优先发展事项[18]。尽管目前技术仍然成本高昂而且不成熟,但是鉴于其性能、容量和安全性优势,固态电池预计仍将是行业未来的大势所趋。

中国约三分之二陆地面积的地理位置和天气制约构成了NEV发展的重大障碍,也使得热管理系统成为行业的另外一个重要推动力。热管理系统包含热交换和制热/制冷系统等主要部件,控制着电池效力的耐久性。热管理系统不仅能提升NEV在恶劣天气状况下的性能,而且能通过降低电池制热制冷能耗提高能效。

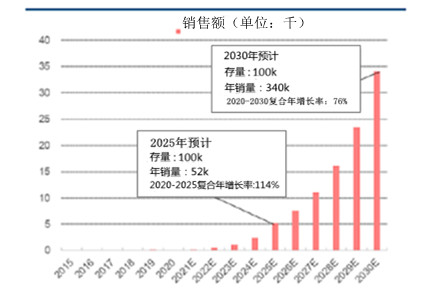

鉴于在商用车辆上具有优势,氢燃料电池将是运输业去碳化的另外一个焦点。商用车辆尽管在数量上只占该行业的4.3%,但却贡献了整个行业47%的二氧化碳排放。目前,虽然成本仍然高于纯电动汽车,但是氢燃料电池已展示了出众的荷载效率和温度性能。2020-2030年,中国的氢燃料电池市场预计将经历快速增长(图6),年复合增长率(CAGR)可能超过70%18。我们认为,氢燃料电池将成为中国商用车辆细分领域低碳转型的关键技术创新点。

图6:中国氢燃料电池销售额估计

资料来源:中国汽车工业协会,中信建投

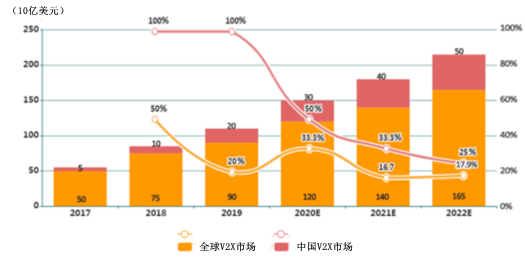

车用无线通信技术(V2X)和汽车先进驾驶辅助系统(ADAS)等智能技术解决方案位居在汽车行业中发展迅猛,其推动力来自对安全、自动化和驾驶舒适度的需求不断上升。展望未来,高级自动驾驶技术的可扩展部署可优化出行计划,将通过缓解拥堵,规避事故,降低碳排放和节约能源,极大地提升经济社会效益。按照最新分析,到2025年,前装OEM厂商的L3级自动驾驶将达到消费规模阶段,而L4/5级的商业化预计将在此之后的五年内达成[19]。V2X也成为了车联网和ADAS所驱动的智能生态系统的核心技术,而中国在其快速发展的技术进步推动下,即将占有越来越大的全球市场份额(图7)。

图7 全球VS 中国 V2X市场规模和增长率

资料来源:ICVTank

[1] http://en.qstheory.cn/2020-12/14/c_573223.htm

[2] 高盛中国新能源直播 (2021), China in Motion, March 26 2021,available at:

https://event.gmwebcasts.cn/starthere.jsp?ei=1443624&tp_key=8a9de3ccb1

[3] 国家能源局 (2021), 国家能源局下发《关于2021年风电、光伏发电开发建设有关事项的通知(征求意见稿)》, available at http://www.nea.gov.cn/2021-04/19/c_139890241.htm

[4] 高盛中国新能源直播(2021), China in Motion, March 26 2021,available at:

https://event.gmwebcasts.cn/starthere.jsp?ei=1443624&tp_key=8a9de3ccb1

[5] 国信证券 (2020), 掘金风电:领先制造与开发双轮驱动之路—平价风电行业专题之四

[6] 海通证券 (2021), “碳中和“的投资机会—ESG系列2,策略研究报告

[7] http://www.spartonres.ca/wp-content/uploads/2017/10/Guidance-on-the-Promotion-of-Energy-Storage-Technology-and-Industry-Development.pdf

[8] 光大证券 (2020), 从双循环视角看“十四五”的光伏产业—光伏行业系列专题报告二

[9] 国海证券 (2021), “碳中和”之投资机遇—策略专题研究报告

[10] 全球能源互联网发展合作组织 (2021), 中国2030年前碳达峰研究

[11] 天风证券 (2021), China Utilities: Decoding China’s Carbon Emissions Data

[12] 海通证券 (2021), “碳中和“的投资机会—ESG系列2,策略研究报告

[13] http://www.sae-china.org/news/society/202010/3957.html

[14] http://www.gov.cn/zhengce/zhengceku/2020-06/22/content_5521144.htm

[15] 国海证券 (2021), “碳中和”之投资机遇—策略专题研究报告

[16] 瑞士信贷 (2020), 2030年电动汽车渗透率预期升至57%, available at: https://finance.sina.com.cn/tech/2020-12-13/doc-iiznezxs6740968.shtml

[17] 恒大研究院(2019), 全球动力电池行业报告2019,available at: https://finance.sina.com.cn/chanjing/cyxw/2019-12-19/doc-iihnzahi8485090.shtml

[18] 中信建投证券 (2021), 能源革命新篇章专场,“碳达峰、碳中和”2021投资峰会

[19] 高盛 (2021), The Evolution of ADAS: Assessing the semiconductor opportunity underpinning the next level of automotive safety and convenience, EQUITY RESEARCH | April 18, 2021