|

养老投资

嘉实将养老金业务定位为长期战略业务,深度涉足包括主权财富和基本养老保险基金、企业/职业年金、养老目标基金在内的三大养老业务 养老投资主页 |

|---|

本文相关基金

本文相关基金

更多

相关资讯

相关资讯

嘉实动态

嘉实动态

地产政策积极调整的逻辑

12月6日政治局会议提出要促进房地产行业的良性循环。这一表态对经济走势和投资方向具有重要意义。有必要梳理一下本轮地产政策调整的逻辑。本质上来讲,如果房地产行业的困难过大,就会影响经济的平稳运行。这是房地产政策积极调整的根本原因。

一、房地产行业有多困难

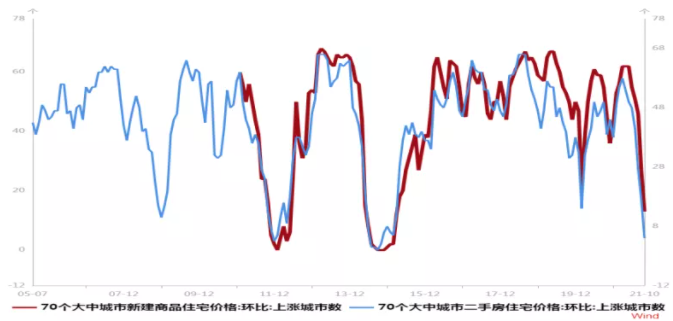

房地产行业出现了巨大的困难。从10月这个数据来看,70个大中城市中二手房房价上涨城市数目只有4个,这个数字已经和2011年、2014年的底部基本接近,并低于2020年3月疫情最严重的时候。

图1 城市上涨数目低迷

需求侧降温的同时伴随着的是供给侧的困难。头部房地产企业出现了较多的现金流困难迹象,甚至出现违约。目前公开报道存在违约迹象的头部地产公司有泰禾、华夏幸福、恒大、蓝光发展、佳兆业、阳光城等。

图2 多家头部房产企业出现违约迹象

从上涨城市数量低迷以及房地产企业违约的数量综合来看,我们认为当前房地产行业困难是需求侧和供给侧都出现了问题。

二、为何困难:供给侧蔓延到需求侧

出现这个困难的原因是什么呢?我们认为,房地产融资政策在具体落实过程中过于粗放,尤其是按揭贷款政策在实际执行过程中简单直接,可能是这次房地产行业出现困难较为直接的原因。

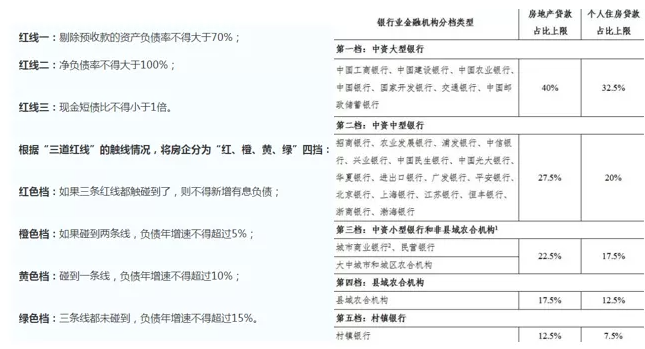

2020年8月20日,中央明确了重点房地产企业资金监测和融资管理规则,即“三道红线”。2020年12月31日,央行、银保监会发布《关于建立银行业金融机构房地产贷款集中度管理制度的通知》,分五档次给银行业务中房地产贷款余额占比和个人住房贷款余额占比划下两道“红线”,对超过上限的机构设置过渡期,并建立区域差别化调节机制。我们把这个政策称之为“两道上限”。

图3 三条红线、两道上限的主要内容

来源:东方财富、中国人民银行

三道红线限制了房地产企业的资产负债表扩张,对于没有达标的房地产企业只能借新还旧,不能新增有息负债,这是引导房地产企业降低杠杆率。这个政策的出台并不是当前房地产困难的直接诱导因素而是困难发生之后缺少了缓冲工具罢了。

更直接的促发因素是“两道上限”政策在实际执行过程中的简单化。由于住房按揭贷款有上限,所以银行的住房按揭贷款额度投放一直处于紧张状态,住房消费者也担心额度问题可能会提前购房,因此在2021年7月之后各地传出按揭贷款额度用完的消息。为了满足本年度剩余时间的按揭贷款投放,不得不排队,进而按揭贷款投放的速度和量都降低了。这个影响对当前房地产行业产生了四两拨千斤的负面效果。

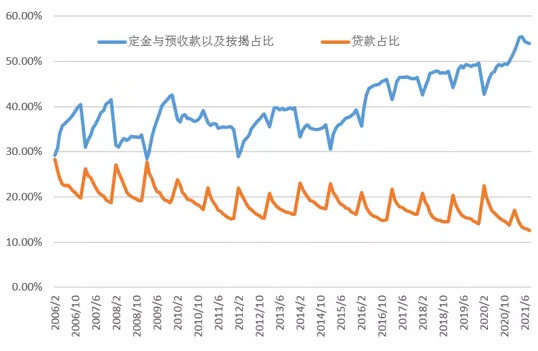

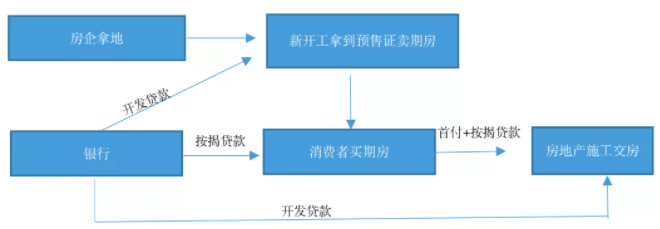

当前中国的房地产企业的负债非常高,且新房销售中85%以上是期房,而期房建成现房的过程,房地产开发所需要资金有50%以上来自于定金和预收款,即首付和按揭贷款。按揭贷款投放放慢,投放量降低,直接传导到房地产企业的开发上。房地产企业的回款变慢,现金流压力在逐步加大。按揭越慢,现金流压力越大。

房地产出现了大面积的资产负债困难,期房变现房的过程变慢也会打击购房者的信心,之前房地产行业的循环模式“拿地-新开工拿到预售证-卖期房-按揭贷款施工”受到了挑战。住房消费者也在观望,这对房地产企业而言则意味着更大的压力。

总结下来,本轮地产降温是由按揭贷款政策过紧诱发的供给侧问题,进而反作用于需求侧,加重了房地产行业的困难。我们认为本质上更多的是供给侧问题。

三、为何调整

为何要积极调整,根本原因是地产行业的快速降温似乎影响到了经济的平稳运行。具体表现为,地产行业的供给侧问题已经有迹象传导到了需求侧,如果不及时出手,经济可能存在硬着陆的风险。

图4 房地产行业需求侧也在降温

需求侧的降温除了看70大中城市房价上涨数量的情况,我们还可以看到,不少地方出台“限跌令”,长春、哈尔滨等城市出台了为大学生购房提供补贴等政策。春江水暖鸭先知。地产行业的降温最先感受压力的是地方政府。

在当前中国房地产行业的结构特征下,我们认为当前的局面难以继续持续下去。这是我们较早判断,地产政策会积极调整的主要逻辑起点。

首先,按揭贷款投放如果不继续放松,更多的房地产企业面临困难,期房变现房的过程会被打断。

图5 房地产企业开发融资对定金与预收款的依赖超过了50%

数据来源:Wind.

房地产企业开发融资对定金和预收款的依赖已经接近55%。如果按揭贷款不能放松,可能更多的房地产企业遇到困难。

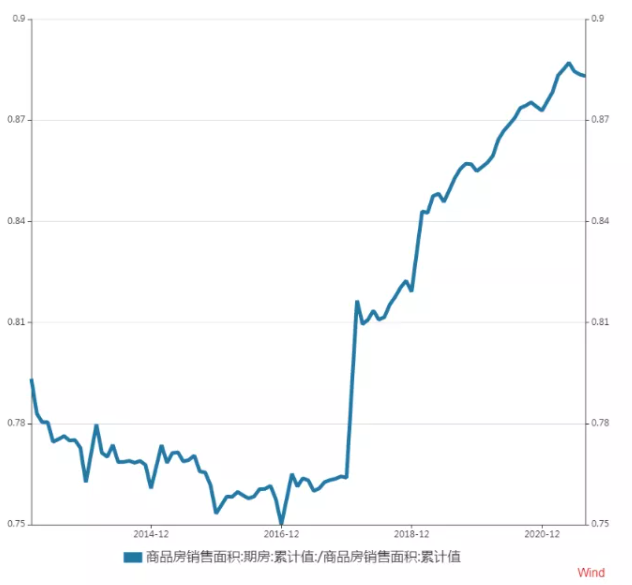

其次,期房占比过高,若期房信仰被打破,其影响将会很大。根据2021年7月的数据,中国新房销售中85%以上是期房。房地产行业特有的高周转模式是建立在“期房一定会变现房”的信仰上。如果这个信仰一旦打破,短期影响住房消费者的合法权益和银行的抵押物质量,让广大中产阶级家庭的财富处于风险之中,也让银行的信贷资产面临风险。长期来看,期房信仰打破后直接影响房地产行业的周转率,住房消费者不见兔子不撒鹰,非得等到房子都盖好了才愿意买房。过去的高周转模式——拿地-预售-期房-施工-交房——将会切换为低周转模式,由此将有可能对整个经济效率造成一定影响。

图6 新房销售中期房占比超过了85%

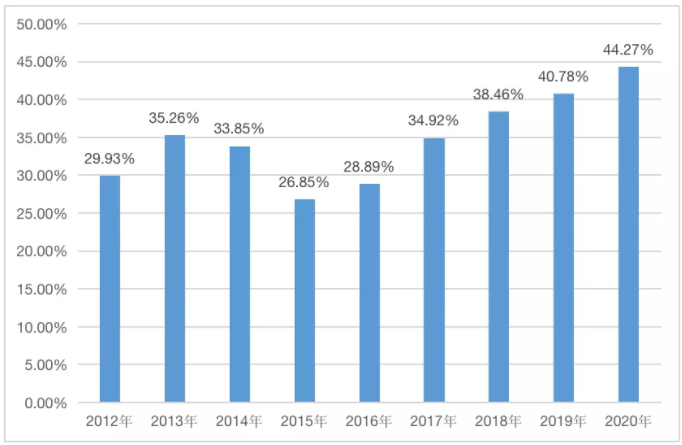

再次,房地产企业出现资产负债表、现金流量表困境,必然会调整资产负债行为,资本扩张会放慢,对土地拍卖变得更为谨慎。而卖地收入已经占据了地方财政收入的40%左右。地方财政收入是地方政府行使行政职能,确保社会安定的重要支柱。这么一大块财政收入一旦出问题,地方财政的压力之大可想而知。

图7 卖地收入占比地方财政收入的比重超过了40%

数据来源:Wind。

最后,以上一切都落脚到,地产产业链目前仍然占GDP的比例足够大,因此尽力避免其出现硬着陆。

四、如何调整:从“纠偏”到“救助”

面对当前局面,政策层面是如何调整的呢?首先从大基调上看,我们认为是在坚持房住不炒的大原则下进行的政策纠偏,满足合理住房需求和融资需求。对于地产行业来说就是“托而不举”。当前的政策调整可以定性为“纠偏”和“救助”,而不是刺激。

其次从具体政策方向上,根据房地产下行的性质,重中之重是融资政策的纠偏。

而在政策目标上,决策层或着眼于牢牢守住“期房信仰不能打破”的底线,确保期房能够如期交房,以维护住房消费者的合法权益。

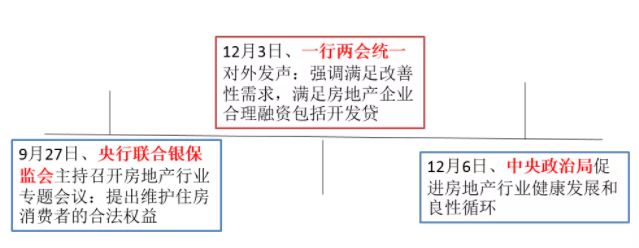

如果我们梳理决策层的政策时间线,大致的政策脉络也是沿着“纠偏”到“救助”的方向演进。

9月27日,央行联合银保监会主持召开房地产金融工作座谈会,强调维护房地产市场的平稳健康发展,维护住房消费者的合法权益。作为政策的结果,银行的按揭贷款很快就放松了,从10月社融来看,和按揭贷款相关的居民中长期贷款结束了连续5个月负增长,环比多增了一千多亿。

数据来源:Wind.

但是这个政策出台后,房地产市场降温的势头没有完全止住,政策的方向开始从“纠偏”逐步转移至“救助”的方向。

12月3日,一行两会统一对外针对房地产行业发声,并且强调满足改善性需求的融资需求、满足房地产企业的合理融资需求,包括开发贷。开发贷款的放松正式被明确了。结合我国的国情,多个部委统一表态并非易事。因此,可以认为,一行两会的表态体现了中央的意志。这是一个非常积极的信号。

12月6日,积极信号得到了中央政治局会议的明确。中央政治局会议定调要“促进房地产行业的平稳健康发展和良性循环”。至此,房地产行业的救助方向和政策基调已经在最高决策层达成了共识。

通过梳理,可以看到,决策层对房地产行业的政策调整面上也是逐步变宽,决策的层级也是从低到高最终到达了最高层。决策层对于房地产行业的政策也越来越积极。

五、总结:此轮房地产政策积极调整的意义

我们认为,房地产行业本轮出现困难可能是由于按揭贷款为主的融资政策收紧而引发的连锁反应。供给侧的体现为房地产企业普遍出现现金流紧张的问题,期房变现房的过程变慢,进而蔓延到需求侧,住房消费者观望情绪浓厚。正因为如此,决策层对前期的按揭贷款和开发贷款政策进行了纠偏,资金流和实物工作量的循环得以继续。随着政策的纠偏,地产行业面临的风险将逐步降低。

图9 房地产行业当前阶段的循环路径

此轮房地产政策积极调整或体现了超出房地产行业本身的意义。

首先,中国经济硬着陆的风险大大降低了。房地产产业链占GDP的比重达到20-25%。随着包括按揭贷款、开发贷边际调整等组合拳的出台,房地产行业的硬着陆风险大大降低,中国经济硬着陆的风险也随之降低了。

其次,这是决策层审时度势表现。之前不少朋友认为,房地产政策不会放松。这本质上是把房住不炒和“纾困和救助房地产行业”对立起来。房住不炒并不意味着容许房地产行业硬着陆。房地产行业硬着陆的风险是任何一个成熟经济体难以承受的。

最后,落地到投资上,我们可以沿着经济下行的思路,重点围绕增长这个关键词去寻找投资机会。所谓经济下行对资本市场的直接含义表现为,整体企业盈利是下行的。在这个大背景下,估值合理的情况下,盈利增长较高、盈利增长稳健、盈利困境反转等都是值得去思考的投资方向

重要声明

本文中的信息或所表述的观点并不构成对任何人的投资建议,也没有考虑到接收人特殊的投资目标、财务状况或需求,不应被作为投资决策的依据。载于本文的数据、信息源于市场公开信息或其他本公司认为可信赖的来源,但本公司并不就其准确性或完整性作出明确或隐含的声明或保证。本文转载的第三方报告或资料、信息等,转载内容仅代表该第三方观点,并不代表本公司的立场。本公司不保证本文中观点或陈述不会发生任何变更,在不同时期,本公司可发出与本文所载资料、意见及推测不一致的报告。预期生息水平是从宏观层面对该类资产大致回报区间的展示,并非预期收益率,不代表任何具体的产品是否盈利及收益水平。投资有风险。本公司不保证投资者一定盈利,也不保证最低收益或本金不受损失。投资者应充分考虑其风险承受能力、风险识别能力,谨慎投资。