|

养老投资

嘉实将养老金业务定位为长期战略业务,深度涉足包括主权财富和基本养老保险基金、企业/职业年金、养老目标基金在内的三大养老业务 养老投资主页 |

|---|

本文相关基金

本文相关基金

更多

相关资讯

相关资讯

嘉实动态

嘉实动态

赚得多不如退得早?“FIRE”生活派是否值得效仿?

天将降大任于80/90后,比如多生几个娃……熟不知有些人心向躺平,迷上一种叫“FIRE”的生活方式。

何为“FIRE”?

这个词汇由四个英文缩写组合,全称是「Financial Independence Retire Early」,即财务自由,提前退休。再通俗点,赚够钱,炒老板。

“FIRE”起源于90年代的一本书《Your Money or Your life》,这本书的主旨在于启发千禧一代改变他们与金钱的关系,抵制消费主义,谨慎地生活和花钱,更好地掌控财务状况,摆脱激烈的竞争,最终按照自己喜欢的方式来生活。

在国外,“FIRE”生活派流行许久,国内则是近年来才兴起。国内“FIRE”派的代表人物是字节跳动28岁财务自由的程序员郭宇,他的“FIRE”宣言引得无数人艳羡:“我选择在28岁的末尾退休,拥抱山间清泉与峡谷的风,去感受春秋冬夏。愿我们在更广阔的世界再会!”

其实,从经济学的角度来说,没有雄厚的家族财富积累或者绝佳的运气辅助,三四十岁存够一笔钱就退休享受人生,有点不太现实。首先,这笔钱会受到通胀的无形侵蚀,其次,人生的不确定性很多,这笔钱很难完全抵御那些未知的风险。

当然,培养储蓄习惯,做好财富积累,是值得肯定和推崇的生活方式。更重要的是,我们还需要学会资产配置,根据生活中的各种资金需求,把财富合理分配,力争实现资产的保值增值。

规划退休养老,90后已经抢跑!

90后投资风格的画像看似倾向高风险、高回报,初生牛犊不怕虎。实际上,一些眼光长远的90后早就有目标有规划地准备自己的养老账户了。

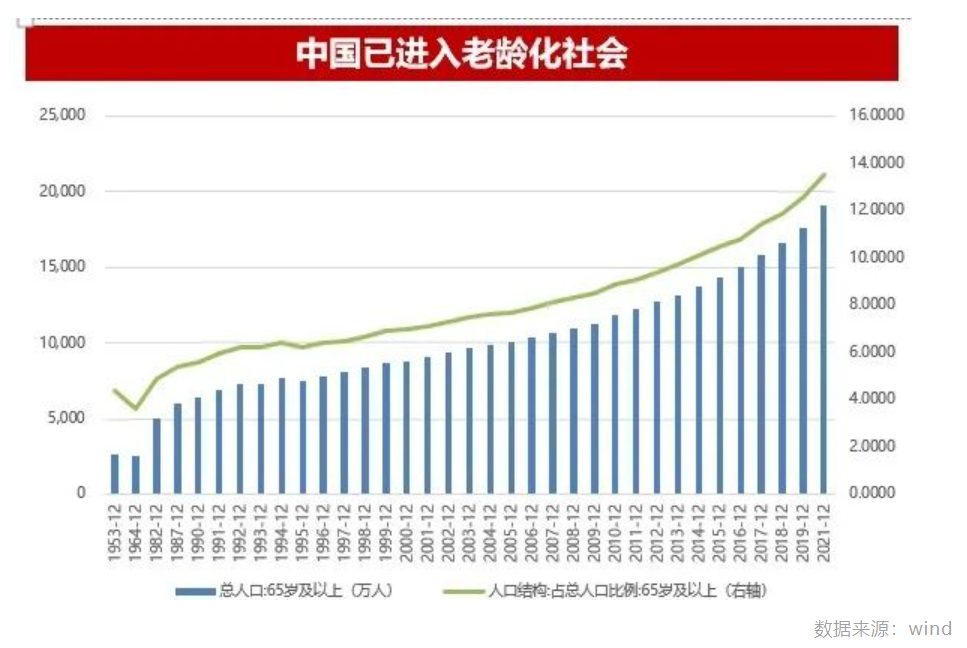

这种抢跑其实是建立在老龄化压力的认知上的。根据恒大研究院报告,从老龄化到深度老龄化,法国用了126年、英国46年、德国40年、日本25年;中国2001年已进入老龄化社会,2021年人口普查数据显示,中国65岁以上人口有超1.9亿人次,占比高达13.5%。

但我国的退养老保险替代率约为45%,也就是说,退休后能领到的养老金约为在职收入的45%。假设你下个月退休,现在在职收入为8000元,则退休后领到的养老金3600元。世界银行的建议,要维持退休前的生活水平不下降,养老金替代率需要达到70%。

如何填补这个缺口呢?除了基本养老第一支柱、企业和个人共同缴费的职工养老第二支柱,还有一块我们可以努力补足的第三支柱——个人养老储备。

第一支柱和第二支柱的收益情况不受个人决策影响,分别由社保部门和企业年金等部门统一管理。而第三支柱的投资完全基于个人意愿,想要在退休养老这场长跑中脱颖而出,需要做点功课。

目前,个人在养老储备方面能做的主要有两方面,一是购买个人递延养老保险,这是一种商业养老保险,纳税人可以在个人所得税前扣除一定额度,对养老金账户积累阶段的增值收益免税,等个人领取时,再按规定缴纳个人所得税,享受一定税收优惠的模式。二是选择养老目标公募基金。

今天我们重点说说什么是养老目标基金以及怎么选。

目标清晰,养老投资和日常投资大不同!

我们会出于很多需求去做投资,这意味着,需要实现的投资目标是不同的。以养老为目的的投资和日常的一些投资不太相同。

首先,养老投资有一个目标日期,具体指退休时点。我们在临近退休前,稳定现金流会逐渐降低,到了退休的时点,稳定现金流流入会突然断绝。

其次,养老投资的周期很长。可能会是十年、二十年甚至更长,如此长的投资周期,一是要面对不断变化的金融市场;此外,随着投资者逐渐年长,逐步临近退休年龄,风险承受能力也在逐渐降低。

举个例子,在2008年美国金融危机期间,许多美国民众的退休金都在股市里陷入亏损状态,许多临近退休的民众不得不推迟退休计划,已经退休的不少人为了生计,也迫不得已重新走上工作岗位。这其实是个人退休金计划管理不当的后果。

做好养老投资不容易,需要考虑的因素非常多。专业的投资机构在这方面投入很多,比如国内公募排名前十的嘉实基金就打造了一个全方位的解决方案。

首先,在大类资产配置方面,以权益类资产和债券类资产为主。而在配置比例方面,采用为养老目标日期类基金设置的下滑轨道策略。下滑轨道就是指随着设定目标日期的临近,逐步降低权益类资产的配置比例,增加非权益类资产的配置比例。这一过程中权益类资产配置比例逐渐下降形成的曲线。

其次,采用FOF(基金中基金)的投资方式,尽可能地降低个股或个券暴雷风险的同时,大大加强了管理的灵活性。比如,突然地大额申购或赎回,对于投资股票的基金经理,会面临比较大的冲击成本,而管理基金组合可以大大地降低这类风险。

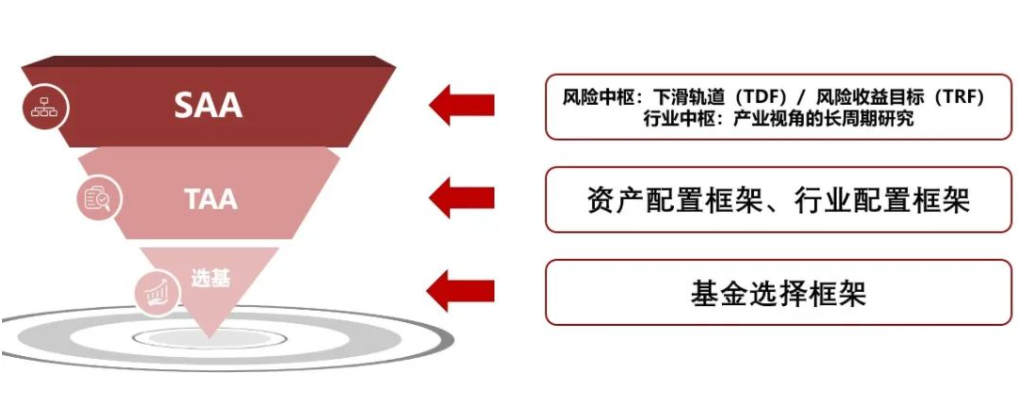

最后,在投资方法论层面。通过战略配置框架(SAA)设定产品长期资产配置中枢与行业配置中枢;通过资产配置框架和行业配置框架进行战术配置决策(TAA),进行资产类偏离、行业与风格偏离、信用与久期偏离;最后,从策略框架出发,深入跟踪与研究,建立完善的基金选择框架,创造持续稳定的基金选择超额收益。

嘉实养老目标日期2050五年持有期混合发起式基金(007188),正是这种投资理念的承载代表作之一。它由嘉实基金倾力打造,承接个人养老第三支柱,成立以来每年均取得正收益,且大幅跑赢业绩比较基准,值得大家关注!

数据来源:基金定期报告,业绩数据截至2021年12月31日

嘉实养老2030由郑科于2019年8月15日管理至2021年9月28日,曹越奇2021年9月29日管理至今。嘉实养老2040由郑科于2019年3月6日管理至2021年9月28日,曹越奇2021年9月29日管理至今。嘉实养老2050由郑科于2019年4月25日管理至2021年9月28日,曹越奇、张静于2021年9月29日管理至今。

*风险提示:投资人应当认真阅读《基金合同》、《招募说明书》等基金法律文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应。基金过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证,文中基金产品标的指数的历史涨跌幅不预示基金产品未来业绩表现。基金投资需谨慎。