|

养老投资

嘉实将养老金业务定位为长期战略业务,深度涉足包括主权财富和基本养老保险基金、企业/职业年金、养老目标基金在内的三大养老业务 养老投资主页 |

|---|

本文相关基金

本文相关基金

更多

相关资讯

相关资讯

嘉实动态

嘉实动态

投资课:美债收益率创16年新高,会影响我的债基吗?

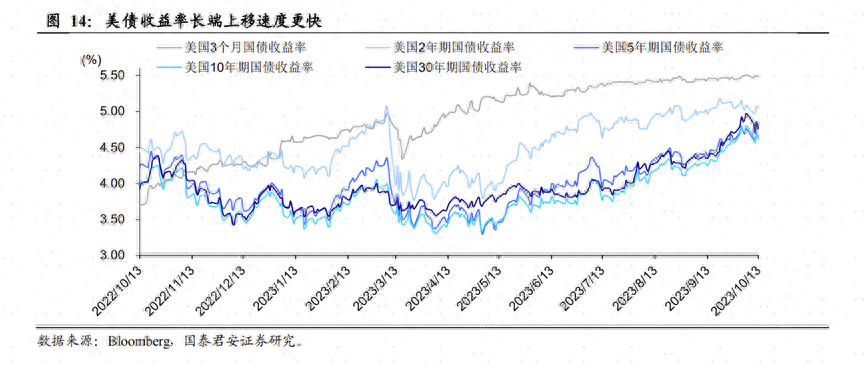

9月中下旬以来美债收益率持续大涨,十一期间10年期美债收益率冲高至4.8%关口之后,本周三美东交易时间盘中突破4.9%,创下2007年7月以来历史新高。

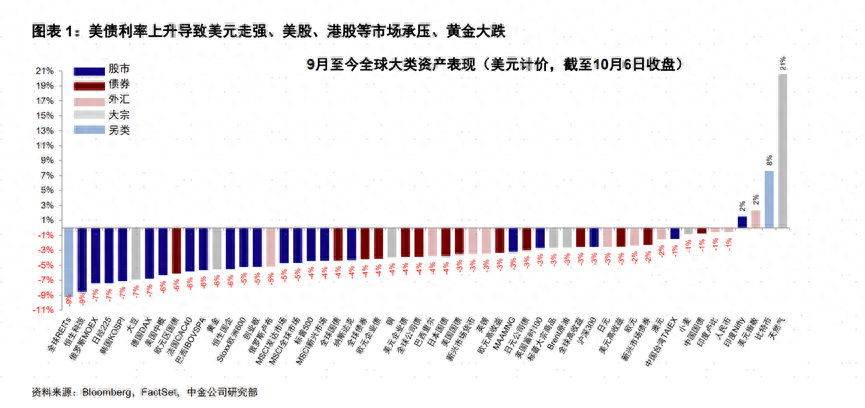

持续推高的无风险收益率使风险较高的股票资产正在丧失吸引力,这令疲软的美股雪上加霜,三大指数一路震荡走低。与此同时,美债作为全球资产定价之锚,高企的收益率使得全球资产承压,对国内债市影响相对有限。

美债收益率大涨背后

最新美国9月零售数据出炉,释放经济增长强劲新信号,美联储鹰派预期卷土重来,美债再次遭遇大规模抛售,各期限美债收益率连续集体收涨,最新一个收盘日,2年期、3年期、5年期、10年期、30年期美债收益率报收5.231%、5.058%、4.941%、4.92%、5.001%。

今年6月美国债务上限和新的预算法案调整后,美债规模迎来了史诗级爆发,另一方面,美国财政刺激力度加大,美国国库券发行规模提升到历史以来最高水平,使得美债供给大量增加,美债市场流动性充裕。美国9月零售数据超预期,预示消费需求的持续强劲,鹰派预期卷土重来,美联储在年底前再次加息预期升温,加之巴以冲突导致全球避险情绪升温,引发美债抛售潮。

中金报告分析,本轮美债利率走高的核心原因,是长端国债对经济韧性和降息路径延后的重新定价,同时财政发债供给增多也使投资者需要更多风险补偿。

美国为全球第一大经济体,美债收益率作为无风险利率的参照,当其大幅上行时,全球的资产风险偏好均会受到一定约束而表现承压。一方面,美债收益率上升将提升美债投资吸引力,吸引全球资金回流美国,全球资产价格承压,新兴经济体融资能力被削弱,引发汇率市场波动。

另一方面,美债收益率抬升将带动各期限利率水平提高,较高的美债收益率正使企业和家庭的借贷成本变得更高,尤其是中小企业、低评级企业的融资成本增加,进而抑制投资和经济增长,明显压制投资者风险偏好,进而影响全球资产重新定价。

美债或将见顶,国债收益率仍处低位

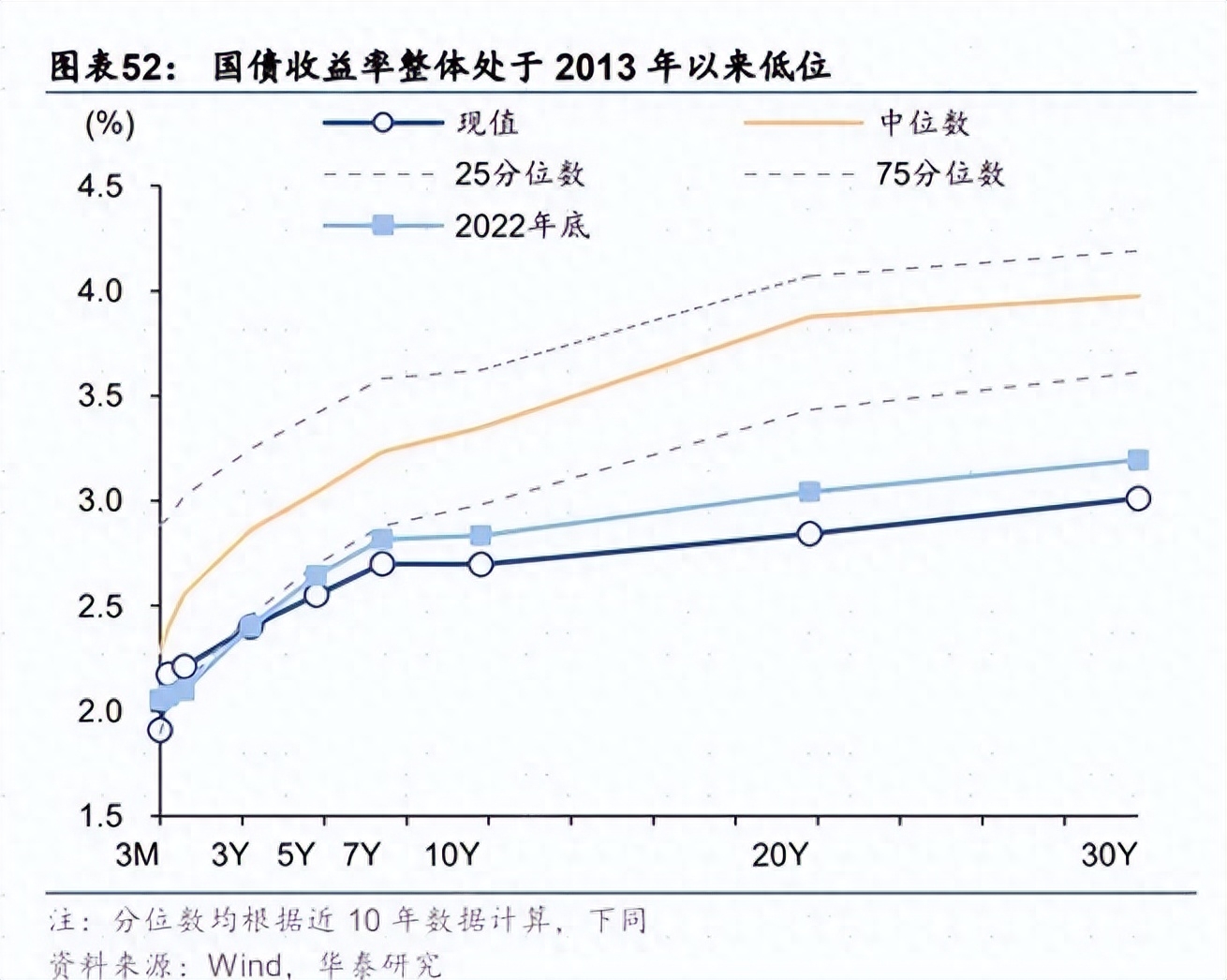

华泰证券研报认为,美债利率已经处于顶部区域,不过短期仍不排除“超调”风险,5%可能是关键点位,即便突破,持续时间预计有限。横向看中国债市相对收益率仍处于“劣势”位置,纵向看债券收益率处于 2012年以来低位,期限利差难有太强趋势,曲线维持窄幅震荡。

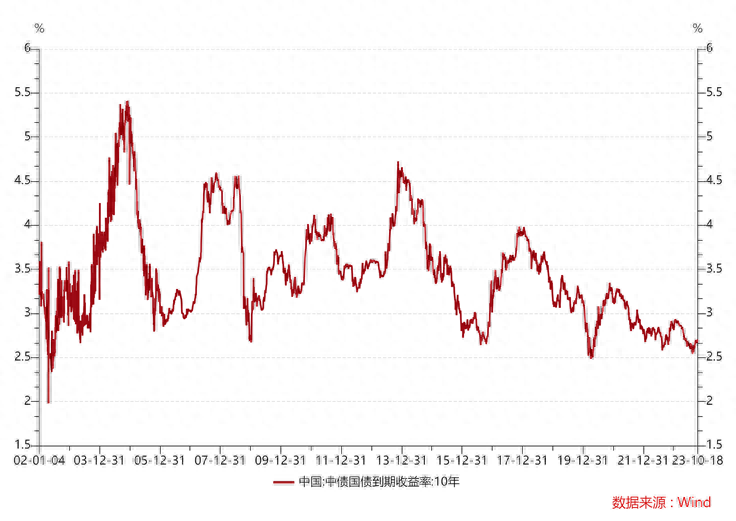

回到标题所提出的问题,国内债券市场仍然由国内基本面主导,美债收益率飙升对国内债市影响相对有限。从基本面来看,国家统计局最新数据显示,第三季度经济增速超预期,GDP同比增长4.9%,前三季度GDP同比增长5.2%。从债券市场供给端来说,四季度地方债发行供给规模或在7000亿元,资金面供求相对平衡,债券收益率有所上行,截至10月18日,10年期中债国债收益率突破2.7%。

数据截至2023/10/18

对于近期债市行情点位,嘉实信用债基金经理王立芹表示,PMI连续四月改善,假期出行数据恢复至2019年上方水平,短期经济逐步企稳格局难以证伪;但从地产数据来看,前期出台政策并未产生明显拉动作用,新房销售跌幅延续走阔,地产拖累下弱复苏格局预计短期难以打破,利率大幅向上空间较为有限。从估值来看,10年国债利率已处在MLF上方接近20bp,对基本面、供需、资金面的变化均有所定价,处于较为合理的位置。

*风险提示:基金投资需谨慎。投资人应当阅读《基金合同》《招募说明书》《产品资料概要》等法律文件,了解基金的风险收益特征,特别是特有风险,并根据自身投资目的、投资经验、资产状况等判断是否和自身风险承受能力相适应。基金管理人承诺以诚实信用、谨慎尽责的原则管理和运用基金资产,但不保证基金一定盈利或本金不受损失。过往业绩不预示其未来业绩,其他基金业绩不构成本基金业绩的保证。