|

养老投资

嘉实将养老金业务定位为长期战略业务,深度涉足包括主权财富和基本养老保险基金、企业/职业年金、养老目标基金在内的三大养老业务 养老投资主页 |

|---|

本文相关基金

本文相关基金

更多

相关资讯

相关资讯

嘉实动态

嘉实动态

嘉实观察:Taper临近,建议保持多元债券子类配置

全球债券:美联储鹰派立场下Taper大概率将落地

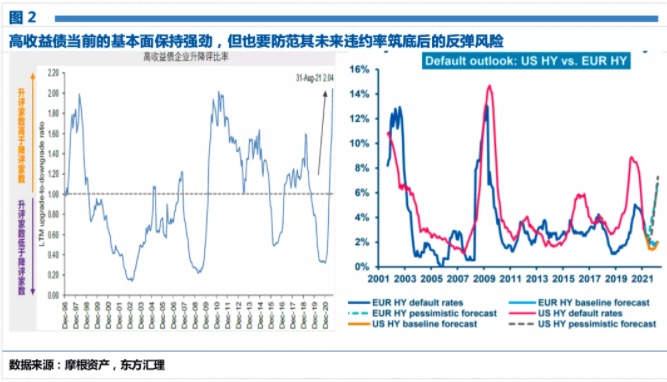

美联储9月的议息会点阵图传递着正在转向鹰派立场的特征,在所有委员中已经有一半的人认为到2022年底之前应该实施首次加息,较之上次的点阵图转鹰不少。当前美联储主席鲍威尔的立场显得尤为重要,而联储主席近期的言论认为即使劳动力市场的修复没有达到一定的水平,也可以先考虑去实施Taper(缩减购债规模)。这让11月宣布Taper的概率显著升高了,目前我们的基准情形是,11月要么正式宣布开始实施Taper,要么会宣布在12月开始实施Taper。

既然Taper已经箭在弦上,那么债券收益率的上升之路就显然还没有走完。截至9月末,美国十年期国债收益率已经从三季度最低的不到1.2%的位置升高到1.5%以上,而预计到年底可能还将升至1.8%附近,所以国债收益率还将面临升高的风险,从而对整个的债券板块带来压力。

尽管如此,这一过程目前被市场所预期,而3个月30BP的上行速度,相比之前的拉升,在速度上已经有所放缓,对债市的冲击应当也弱于之前。而在Taper正式靴子落地后,还有望迎来短期的收益率下行行情。故而对债市而言,四季度整体还是偏中性的观点,其中国债子板块的压力比信用债更大。

全球债券:保持多元子类配置,警惕高收益债的拐点

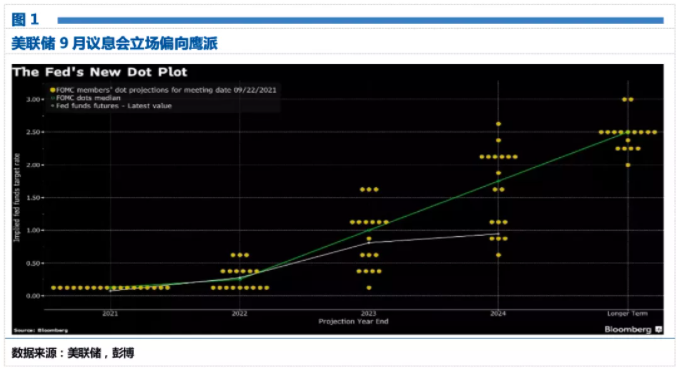

在国债板块压力升高之下,高久期的投资级债板块也难言乐观,尽管其需求端保持强劲,EPFR数据显示其已经有持续29周的资金净买入,但久期风险仍然悬于头顶。高收益债成为三季度最靓丽的债券板块,仍录得了约1个百分点的上涨,其基本面保持强劲,如下图所示,高收益债的评级升级与降级企业数的比率近期创下新高。但也应当看到,随着经济周期的演化,后续也可能违约率重新回到升高的通道上,东方汇理的研究认为其拐点期即将到来,但基准情形下违约率仅仅是小幅反弹。新兴市场债在三季度遭遇了来自国债收益率和强美元的双重压制,故而其情况较为惨淡,其中亚洲美元债板块尤其是中资房地产债受到恒大事件的影响而持续下跌。我们预计上述双重压力还或多或少继续在四季度存在,但收益率的上升导致carry端的吸引力增加,且明年预计经济周期将轮动至更广泛的EM国家和地区,故可以逐渐布局新兴市场债板块。

整体而言,当前较为复杂多变的宏观经济环境下,建议对债券的配置应秉承多元化的取向,均衡布局在不同的债券子类当中,构建更加具有韧性的投资组合。