|

养老投资

嘉实将养老金业务定位为长期战略业务,深度涉足包括主权财富和基本养老保险基金、企业/职业年金、养老目标基金在内的三大养老业务 养老投资主页 |

|---|

本文相关基金

本文相关基金

更多

相关资讯

相关资讯

嘉实动态

嘉实动态

供需重塑新一轮价格上涨,稀有金属战略配置价值凸显

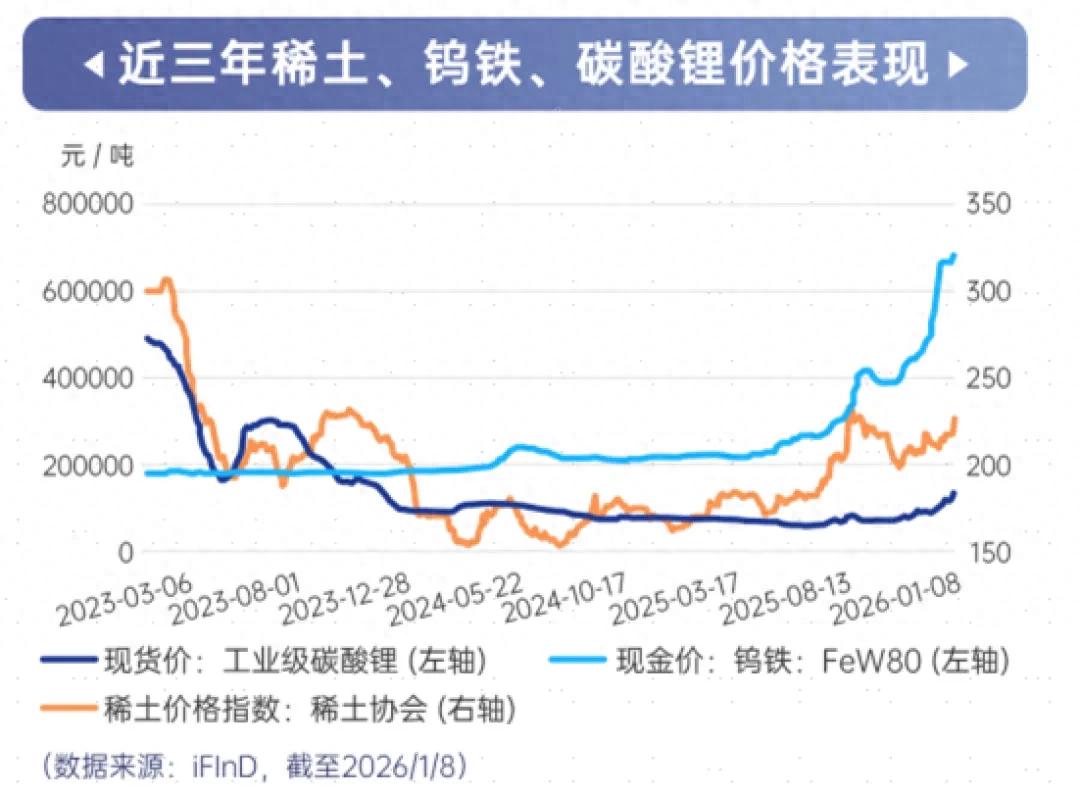

2026开年以来,股市延续去年热点主线方向,科技AI和有色资源保持强势,以稀土、锂、钨等稀有金属价格也一路攀升。

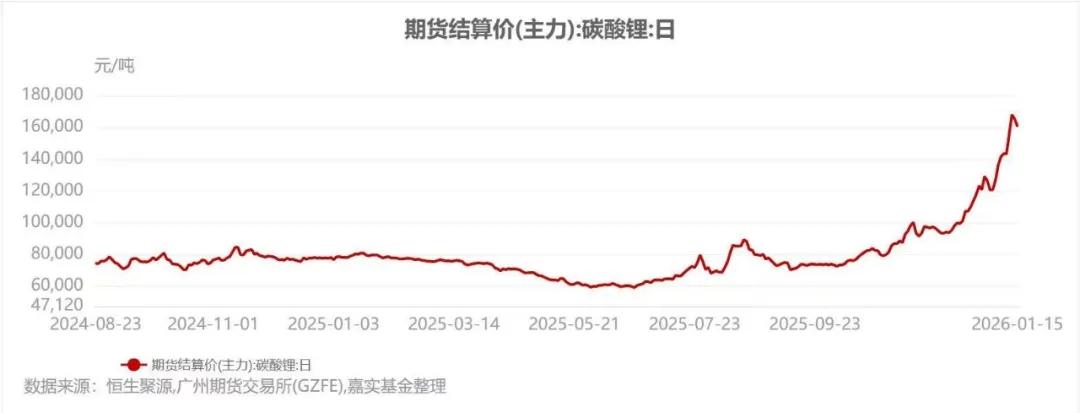

作为新能源产业链上最引人关注的“价格锚”,碳酸锂期货价格一度突破17万元/吨大关。同时,受益于海外战略储备需求升温,钨价今年以来价格显著上涨。稀有金属上涨背后是供需紧平衡和政策效应、地缘博弈带来资源品溢价等多重因素叠加的结果。

本期《指数投资说》带您走进供需变化与资源品博弈格局下稀有金属上涨现象背后的投资逻辑。

01

宏观、政策、供需多重因素催化,稀有金属价格上涨

步入2026年以来,全球稀有金属市场表现强劲,稀土、锂、钨、镍等战略资源价格持续攀升,这主要是宏观、供需与政策多因素共振的结果。全球货币宽松降息周期下,全球资源品价格逻辑因供需格局和政策变动正在重塑。

具体来看,供给端,印尼镍矿配额削减、越南稀土原矿出口禁令、中国出口管制等举措进一步收紧全球供应;需求侧,动力电池、半导体、光伏、人形机器人、低空经济等新兴产业持续释放对稀土、锂、钴、钨等金属的刚性需求。

稀有金属作为稀缺性资源,在全球范围分布是极度不平衡的,比如,稀土集中分布在中国,越南自今年起明确禁止稀土原矿出口,转向本土加工收紧了全球稀土供应,中国出口管控进一步巩固全球垄断地位,带来稀土价格的上涨。

全球最大的钴生产国刚果(金)去年底宣布钴出口配额延期,带来钴供应收紧,钴价从每吨2.2万美元大幅上涨至5.5万美元。随着制造业复苏和军工、高端装备需求增长,钨价具备长期上涨基础。无独有偶,印尼计划大幅削减镍矿配额,镍价连续上涨。

锂矿方面,1月13日,碳酸锂期货价格突破17万元/吨,分析人士认为,这不仅是资金层面的博弈结果,更是供给边际收紧、需求高增与政策抢跑效应的实质性反馈。

从供给侧来说,国务院出台的《固体废物综合治理行动计划》规定不再批准无自建矿山、无配套尾矿处置设施的选矿项目,抬高行业门槛,直接影响部分中小锂矿产能。且在“反内卷”政策指引下,锂盐厂因环保和手续问题复工季度延期,整体开工率受限,导致锂资源供给收紧。

从需求侧看,在新能源汽车加速推进的进程中,动力电池成本持续下降,进一步刺激了电动汽车普及,锂资源正是动力电池的核心原材料。而储能行业已经进入全球需求共振期的阶段,储能成为解决算力用电需求和维持电力供应稳定性的确定性方案,储能电池进一步带动锂矿需求。

政策的变化也进一步加剧了资源品供需紧平衡下的交易情绪。近日财政部、税务总局宣布将电池产品出口退税率由9%下调至6%,并于2027年取消。这一政策窗口期直接刺激了海外买家在2026年一季度进行“抢出口”备货。市场人士分析,锂矿如果2026年储能需求超预期,行业或有望迎来景气反转,看好一体化布局和有资源增长的标的。

跳出短期的价格波动,稀有金属板块的长期投资逻辑正在经历深刻重构。稀有金属板块正处于向“紧平衡+安全溢价”逻辑切换的关键窗口期。

02

稀有金属ETF 562800,一键布局新质产业链上游

事实上,稀有金属价格上涨背后,是行业景气度和估值逻辑的价值显现。对于投资者而言,稀有金属日益成为布局科技上游、新质生产力产业链的重要赛道。

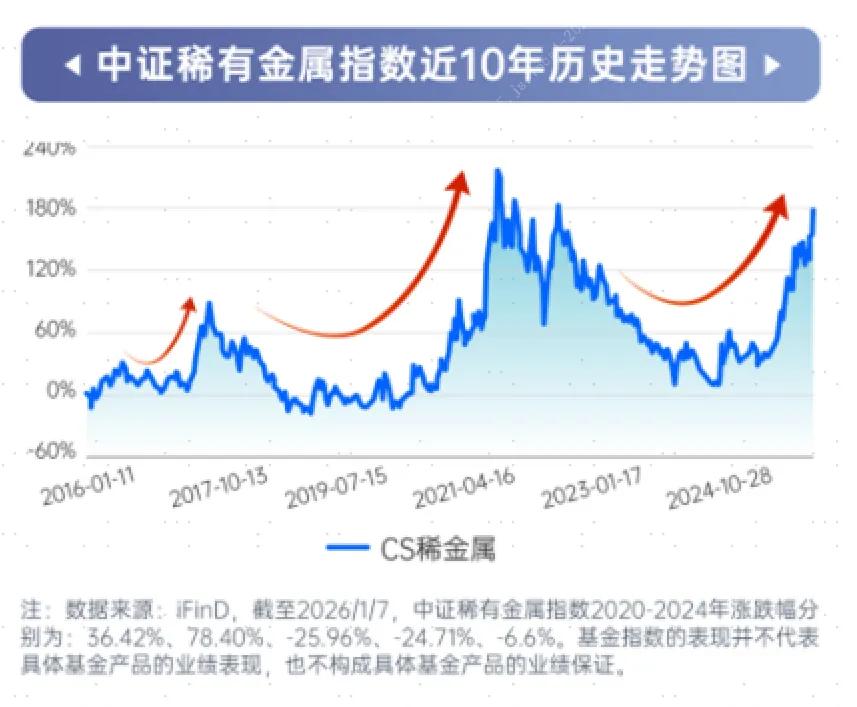

从资本市场表现看,自2025下半年起来稀有金属板块持续走强,中证稀有金属指数近一年涨幅117.07%,有开启新一轮景气周期之势(数据来源:iFinD,截至2026/1/13)。

普通投资者如果对稀有金属涉及到具体板块、个股筛选有难度,可以关注稀有金属ETF(基金代码:562800),跟踪中证稀有金属指数。

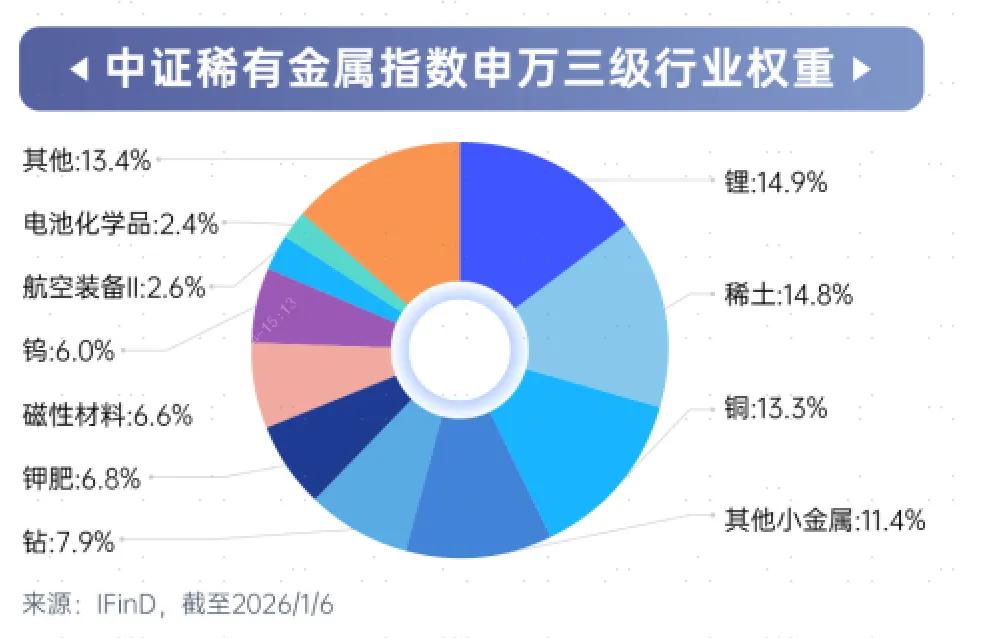

中证稀有金属指数(930632.CSI),选取不超过50家业务涉及稀有金属采矿、冶炼和加工的上市公司证券作为指数样本,剔除了受宏观经济周期影响较大的工业金属,聚焦稀土、锂、钴、钨、钼等能源金属和战略小金属,覆盖稀土、电池、磁性材料、航空装备等多个高成长赛道上游。

值得一提的是,中证稀有金属指数也是目前与Wind锂矿概念股占比最高的指数。

数据来源:嘉实基金,截至2026/1/14

从估值上看,中证稀有金属指数目前估值也处于合理区间。该指数PE-TTM为46.16,处于历史59.6%分位(数据来源:iFinD,截至2026/1/7)。业内人士认为,稀有金属的投资逻辑已从周期波动转向“资源安全+新质生产力”双轮驱动,长期配置价值凸显。

稀有金属ETF(562800)为投资者提供了一键布局稀有资源方向的便捷工具,适合长期看好资源战略与科技上游赛道的投资者配置。而嘉实旗下稀有金属ETF也是目前跟踪中证稀有金属指数中规模最大的ETF,流动性优。(注:跟踪同一标的ETF共4只,稀有金属ETF最新规模54.88亿元,截至2026/1/14)

稀有金属ETF 基金代码:562800

联接基金:A类014110,C类014111

注:嘉实中证稀有金属主题交易型开放式指数证券投资基金管理费0.5%,托管费0.1%,无申赎费,交易佣金详见证券公司。嘉实中证稀有金属主题交易型开放式指数证券投资发起式联接基金基金管理费0.5%,托管费0.1%,A类申购费:M<50万元,申购费1%;50万元≤M<100万元,申购费0.6%;M≥100万元,1000元/笔。赎回费:N<7天,赎回费1.5%;7天≤N<30天,赎回费0.1%;N≥30天,赎回费0。C类无申购费,N<7天,赎回费1.5%,T≥7天,赎回费0,销售服务费0.25%。

风险提示:基金有风险,投资须谨慎。投资人应当阅读《基金合同》《招募说明书》《产品资料概要》等法律文件,了解基金的风险收益特征,特别是特有风险,并根据自身投资目的、投资经验、资产状况等判断是否和自身风险承受能力相适应。基金管理人承诺以诚实信用、谨慎尽责的原则管理和运用基金资产,但不保证基金一定盈利或本金不受损失。基金的过往业绩不预示其未来业绩表现,基金管理人管理的其他基金业绩不构成本基金业绩表现的保证。本产品由嘉实基金管理有限公司发行与管理,代销机构不承担产品的投资和兑付责任。